梧桐树下V

科创板连发5份监管警示,涉2券商6保代3公司,1家已终止,2家过会未注册

文/梧桐兄弟

1月27日,上海证券交易所科创板上市审核中心连续出具5份监管警示决定,无锡市尚沃医疗电子股份有限公司(以下简称尚沃医疗)被监管警示,尚沃医疗科创板上市项目保荐代表人被监管警示;西部证券股份有限公司因湖南华纳大药厂股份有限公司(以下简称华纳药厂)和长沙兴嘉生物工程股份有限公司(以下简称兴嘉生物)科创板上市项目被监管,该两个项目保荐代表人被监管警示。

1、尚沃医疗

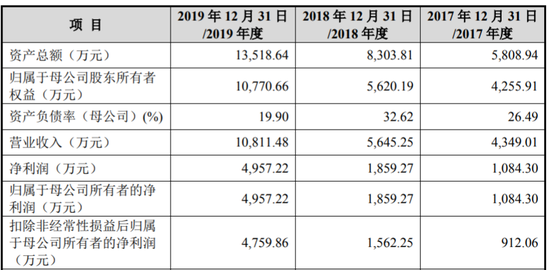

尚沃医疗于2020年4月申报科创板上市被受理,并于2020年9月经上市委会议审核通过。保荐机构为中信证券。尚沃医疗主要从事呼气分子诊断医疗器械的研发、生产和销售,并致力于在医疗健康领域不断开拓国内新兴呼气分子诊断市场。报告期内,公司主要财务状况如下:

据《关于对无锡市尚沃医疗电子股份有限公司予以监管警示的决定》上证科审(自律监管)〔2021〕1号,尚沃医疗在首次公开发行股票并在科创板上市申请过程中,存在以下信息披露不规范情形。

报告期内,发行人营业收入分别为4,349.01万元、5,645.25万元和10,811.48万元,收入规模较小。受新冠疫情影响,2020年 1-6 月,发行人营业收入同比下降39.10%,归属于母公司股东的净利润同比下降 45.83%,下滑幅度较大。发行人第二轮审核问询回复披露,预计 2020年1-9月可实现的营业收入为5,600万元,同比增加0.65%;可实现的扣除非经常性损益后归属于公司普通股股东的净利润为 2,316.82万元,同比增加6.44%。招股说明书(上会稿)对业绩预测情况进行了披露。

2020年9月16日,上海证券交易所(以下简称本所)发出审核中心意见落实函,要求发行人结合在手订单和最新生产销售情况,分析三季度业绩上升的可持续性。发行人及保荐人的相关回复中,未提及三季度在手订单变动情况。

9月29日,上市委员会审议尚沃医疗发行上市申请。上市委员会审议会议要求发行人结合在手订单情况、新冠疫情形势等影响,进一步说明其内外部经营是否发生重大不利变化。针对上市委员会审议会议提出问询的主要问题,发行人仍然表示公司经营业绩情况与此前披露无异。此后,10月13日,发行人通过保荐人提交的招股说明书(注册稿)相关数据也未发生变化。11月3 日,发行人通过保荐人提交的更新了审阅数据的招股说明书(注册稿)披露,2020 年 1-9 月,公司实现营业收入 4,463.10万元,同比下降 23.19%;实现扣除非经常性损益后归属于公司普通股股东的净利润 1,512.05 万元,同比下降 36.99%。更新后的招股说明书(注册稿)披露的经审阅营业收入、净利润与此前披露的预计数存在较大差异,同比变动趋势亦由预计增长变为下降,且下降幅度较大,发行人未同时对上述重大差异情况进行合理说明。

本所于11月23日发出问询,要求发行人针对上述情况进行补充说明。根据发行人回复,部分经销商申请对原定于9月执行的合同订单进行延期、取消或终止,系造成实际数据与预测数据存在差异的主要原因,延期订单涉及金额合计约 1,200 万元。9月25日后,发行人陆续收到经销商的订单延期、取消或终止申请。截至9月29日,经销商出具的订单延期函件金额约为 630万元,占当时在手订单(含已执行订单)金额的比例约为8%,约290万元为9月27日、28日取得;上会后至提交注册稿期间的函件金额约为520万元,占当时在手订单(含已执行订单)金额的比例约为7%。

发行人报告期内收入规模较小,其期后财务状况、在手订单变动以及对生产经营影响情况,是审核问询及上市委员会审议过程中高度关注的问题。发行人作为信息披露的第一责任人,应当充分披露财务报告审计截止日后的财务信息及主要经营状况。上市委员会审议会议召开前,发行人部分在手订单已出现延期,但在上市委员会审议会议提出主要问询问题时,发行人未能准确告知订单变化情况及对其经营业绩的影响。同时,在发现在手订单变动导致经营业绩与此前披露的预测数据存在重大差异后,发行人也未主动、及时向本所报告,而是直接更新了招股说明书相关数据,经监管督促后才出具专项说明,履行信息披露职责不到位。

发行人的上述行为违反了《上海证券交易所科创板股票发行上市审核规则》(以下简称《审核规则》)第十五条、第二十八条和第五十八条等有关规定。

鉴于前述事实和情节,根据《审核规则》第九条、第七十二条、第七十四条和《上海证券交易所纪律处分和监管措施实施办法》等有关规定,科创板上市审核中心决定采取以下监管措施:

对无锡市尚沃医疗电子股份有限公司予以监管警示。

对保荐代表人丁元、石坡予以监管警示。

截至目前,尚沃医疗通过上市委审核,但尚未提交注册,未来是否仍有机会?

2、西部证券及所涉华纳药厂及兴嘉生物

据《关于对西部证券股份有限公司予以监管警示的决定》〔2021〕4号,西部证券股份有限公司(以下简称西部证券或保荐人)作为湖南华纳大药厂股份有限公司(以下简称华纳药厂)和长沙兴嘉生物工程股份有限公司(以下简称兴嘉生物)申请首次公开发行股票并在科创板上市项目的保荐人,存在以下保荐职责履行不到位的情形。

一、在华纳药厂项目保荐过程中,相关职责履行不到位,导致华纳药厂项目信息披露不规范

(一)华纳药厂重要产品“左奥硝唑片”的相关披露不准确

“左奥硝唑片”于 2017 年 12 月取得《新药证书》,是华纳药厂在报告期内唯一一款取得新药证书的化药制剂产品。保荐人对华纳药厂关于该重要产品信息披露的核查把关不到位,具体表现为:

一是招股说明书(申报稿)及审核问询回复中对“左奥硝唑片”是否为华纳药厂主要产品的相关披露存在矛盾。“左奥硝唑片”在招股说明书(申报稿)“业务与技术”章节中作为主要产品披露,系华纳药厂上市销售的4个抗菌类药物之一。但首轮审核问询回复“问题 15、关于知识产权涉诉情况”中,对被诉侵权的“左奥硝唑片”产品表述为“该产品仍处于推广阶段,不属于发行人的主要产品”“涉案产品属于发行人未来计划的主要产品之一”。

二是多轮审核问询中对“左奥硝唑片”使用限制情况的披露前后不一致。第二轮审核问询要求华纳药厂说明抗菌类药品是否被列为限制使用级或特殊使用级。审核问询回复称,“左奥硝唑片”被列入限制使用的省份仅为四川省。第三轮审核问询要求华纳药厂对“左奥硝唑片”的使用级情况进一步说明。审核问询回复称,“左奥硝唑片”在四川、山东、浙江、新疆等 8 个省份被列为限制使用级,在重庆被列为特殊使用级,并更新了招股说明书“重大事项提示”相关内容。

(二)发行上市申请文件存在多处信息披露不准确、不规范

一是审核问询回复披露的招股说明书修订情况与实际情况不符。首轮审核问询要求华纳药厂对招股说明书(申报稿)中“风险因素”存在的信息披露不规范情形予以修订。审核问询回复称,已在招股说明书“第四节风险因素”中修改,修改后不存在风险因素中包含风险对策、竞争优势及类似表述的情形。经核查,同时提交的修订版招股说明书“风险因素”章节仍存在竞争优势或风险对策等不规范表述,回复称已修订但实际未修订。

二是首轮审核问询回复关于“高端药品”认定前后不一致,扩大了高端药品收入的统计口径,导致相关信息披露不准确。针对首轮审核问询问题3的回复,华纳药厂引用国家发展与改革委员会《增强制造业核心竞争力三年行动计划(2018-2020年)》等文件中的定义,将“已通过一致性评价的仿制药品种”认定为高端药品,但随附“高端化学药收入情况”列表中,将已开展一致性评价但尚未通过一致性评价的品种同样归为高端药品,扩大了统计口径。根据宽口径统计结果,华纳药厂2019 年度高端药品收入合计为61,424.18万元。其中,已开展未通过一致性评价的品种及对应原料药的收入为42,145.13万元,使得有关收入及占比显著提升,未能客观反映实际情况。经第二轮审核问询后,才予更正。

三是审核问询回复未按要求发表总体核查意见。审核问询函明确要求保荐人对发行人的回复内容逐项进行认真核查把关,并在发行人回复之后写明“对本回复材料中的发行人回复(包括补充披露和说明的事项),本保荐机构均已进行核查,确认并保证其真实、完整、准确”的总体意见。但保荐人未在首轮审核问询回复中发表总体意见。

四是招股说明书(申报稿)未按规则要求编制,披露内容不完整。主要表现有:未清晰、准确地披露主营业务模式,仅在“总经销模式”部分提及“贴牌销售”,未客观反映华纳药厂 4 种销售模式下均存在贴牌销售的实际情况;在客户集中度分析、销售模式分析、毛利率、费用率和存货跌价准备分析中,未说明选择同行业公司的原因及可比程度,未披露在上述不同对比分析时选择不同的可比公司的原因;未披露报告期内已履行的 28 份重要合同情况,经审核问询后,才予补充披露。

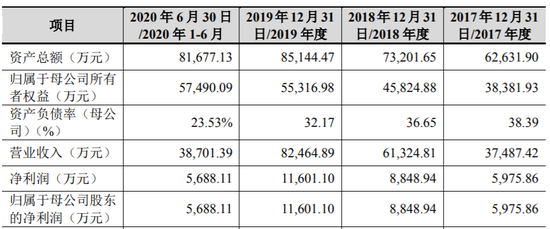

延展阅读:华纳药厂于2020年6月申报科创板上市并获受理,并于2020年12月经上市委会议审核通过。华纳药厂主营业务为药品制剂和原料药的研发、生产和销售。报告期内,公司产品以仿制药为主,公司主要财务数据如下:

截至目前,华纳药厂上市委会议通过,但尚未提交注册。

二、在兴嘉生物项目保荐过程中,未对发行人与重要经销商的关系进行审慎核查,导致相关信息披露与实际情况不符

郑州兴之博生物科技有限公司(以下简称郑州兴之博)自2011 年成立开始即为兴嘉生物的经销商,2017 年度、2018 年度为发行人前 5 大客户之一。何某某系郑州兴之博的实际控制人兼总经理。长沙厚逸管理咨询有限公司(以下简称长沙厚逸)系兴嘉生物员工持股平台,持有兴嘉生物 11.29%的股份。首轮审核问询函要求说明经销商是否与兴嘉生物及其相关人员存在除购销外的其他关系。审核问询回复称,报告期内,经销商与兴嘉生物及其相关人员不存在除购销外的其他关系。

科创板上市委员会审议会议召开前夕,上海证券交易所(以下简称本所)接到投诉举报称,兴嘉生物未披露何某某 2017 年曾通过长沙厚逸间接持股等事项。对此,本所向保荐人发出举报信核查函,要求核查相关事项。根据保荐人11月25日提交的举报信专项核查意见,何某某于2016年1月取得长沙厚逸3.6万元出资额,占长沙厚逸出资总额的1.21%,后于2017 年12月退出长沙厚逸。首轮审核问询回复意见与经销商的实际控制人持有兴嘉生物股份情况存在差异,相关信息披露与实际情况不符。

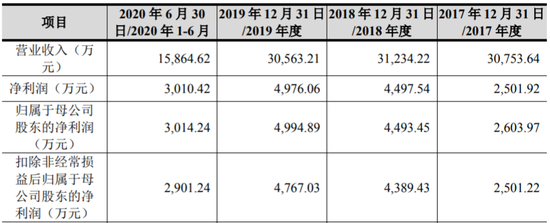

延展阅读:兴嘉生物于2020年5月申报科创板上市并获受理,并于2020年11月经上市委会议审核未通过。据披露,兴嘉生物自 2002 年成立以来,持续专注、聚焦于新型、安全、高效的矿物微量元素研发、生产、推广与销售。报告期内,公司主要财务数据如下:

上市委会议提出问询的主要问题包括:

1.请发行人代表:(1)说明新产品研发及饲喂效果验证的流程;(2)说明如何区分新产品研发支出的量产产品的成本;(3)分析发行人所持发明专利与核心技术、主营业务收入的相关性;(4)说明包括董事长、总经理在内的管理团队成员参与研发项目的情况;(5)结合发行人在审核期间将部分工资支出由研发投入改列为管理费用的情况,说明对研发投入的会计核算是否准确、合理。请保荐代表人发表明确意见。

2.请发行人代表说明:(1)经销商的终端销售及期末存货情况、经销商是否根据其终端客户的需求向发行人采购、国外经销商期末库存情况、经销商期末库存水平是否合理;(2)上述情形是否受到 2020 年新冠疫情的影响而发生重大变化;(3)报告期内,是否存在通过放宽信用政策促进销售、利用经销商囤货提前确认收入的情形,发行人披露的各期营业收入是否真实准确。请保荐代表人说明对境外经销商期末存货、报告期内销售收入的核查情况,包括但不限于是否受到疫情影响而未能进行现场访谈、该等情形是否对销售真实性的核查造成不利影响,并发表明确意见。

3.请发行人代表结合发行人在审核期间,修改关于自身行业属性、专利数量等表述的情况,说明发行人是否已按照注册制的要求,对自身科创板定位进行合理的评价,相关信息披露是否充分、准确。请保荐代表人发表明确意见。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国