热点栏目

热点栏目来源:选股宝

全球电解铝供需格局改善,产能将从过剩转为短缺,铝企盈利有望维持高位

有色铝板块在时隔近两个月后再获分析师关注,盘面上南山铝业、明泰铝业涨停,华泰证券再度强调电解铝行业将冬去春来。

铝企盈利有望维持高位

华泰证券预期21-22年国内电解铝供需格局持续供不应求;全球电解铝供需格局有望改善,逐步从过剩转为短缺。

此外,基于全球电解铝过剩比例和边际成本曲线,华泰证券认为21-22年铝价有望维持在1.5-1.75万元/吨运行,且铝企盈利维持高景气。

产能预期持续供不应求,21-22年对应电解铝实际产能缺口129/230万吨

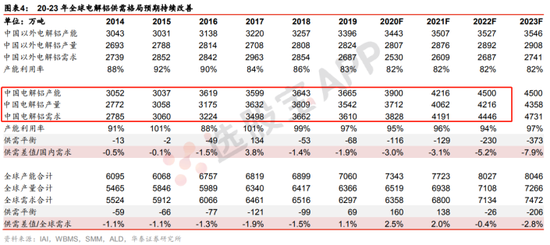

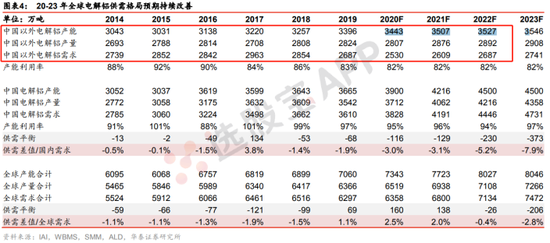

据ALD,21-22年国内电解铝有效产能4216/4500万吨(产能天花板);据投产进度,华泰证券预期21-22年供给达到4062/4216万吨。

据SMM,20年国内电解铝实际需求约3828万吨,同比增约6%。IMF 20.10预测20-21年中国GDP增速为1.9%/8.2%,22年增速预期放缓,故华泰证券假设21-22年国内电解铝表观需求同比增速分别为8%(与GDP相当)和6%。假设补库需求为60/60万吨(假设库存周转天数从20.11的6天恢复至近5年均值12天),21-22年对应电解铝实际需求预期为4191/4446万吨。

简单的计算可知,21-22年对应电解铝实际产能缺口为129/230万吨。

全球电解铝供需格局改善,将从过剩转为短缺

据IAI,21-22年中国以外区域电解铝产能3507/3527万吨;鉴于21-22年中国低成本电解铝产能继续扩张,我们认为将迫使海外电解铝产能利用率持稳于82%的低位;对应21-22年海外电解铝产量2876/2892万吨。

据WBMS,20年海外电解铝需求降至约2530万吨,我们预期21-22年海外需求逐步恢复至19年2687万吨水平,对应需求假设2609/2687万吨。

结合前述中国电解铝产量和需求,华泰证券预期21-22年全球电解铝供需格局138/-26万吨(供给减去需求),对应产量过剩比例2%/-0.4%。

电解铝价格将维持在1.5-1.75万元/吨

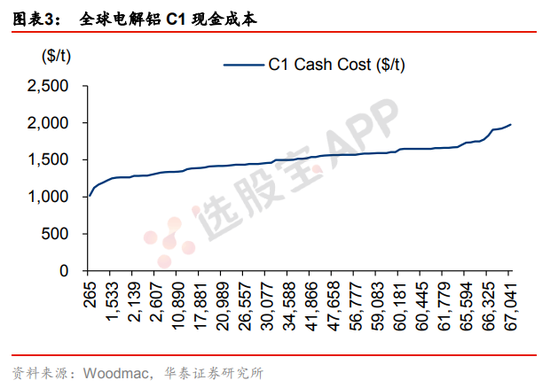

21-22年全球电解铝产量过剩比例预期2%/-0.4%,华泰证券认为全球97分位以上电解铝高成本区间将是21-22年铝价合理波动的高值范围。

据Woodmac全球电解铝企业生产成本曲线,成本最高的3%电解铝产量C1现金成本区间为$1670-2000/t。

据SMM和俄铝19年财报,计入折旧等费用$200/t、期间费用$150/t及13%增值税后,美元汇率假设6.6,对应SHF铝价1.5-1.75万元/吨(16年至今价格峰值1.73万元/吨,20年均值1.39万元/吨)。

若供不应求导致价格涨超1.75万元/吨致全行业盈利,华泰证券预期届时海外电解铝产能利用率将提升,压制价格重归1.5-1.75万元/吨区间。

21-22年国内铝企的盈利预期维持在近3年高位

据Wind,至20.11全球氧化铝和铝土矿产能能够满足约8833/7500万吨电解铝生产需求;均超过21-22年全球电解铝6938/7108万吨产量预期,供给过剩。

华泰证券认为主要原料价格将维持在低位;若铝价维持在1.5-1.75万元/吨高位运行,据SMM行业盈利预测模型,则行业吨铝毛利有望维持在2000-4500元/吨,处18.11至今高位(期间峰值约3200元/吨)。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国