炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:当我对2021年股市感到忐忑时,十大券商扔出了“王炸”

来源:小基快跑

自2019年1月4日2440点以来,A股行情走强已持续了近两年。

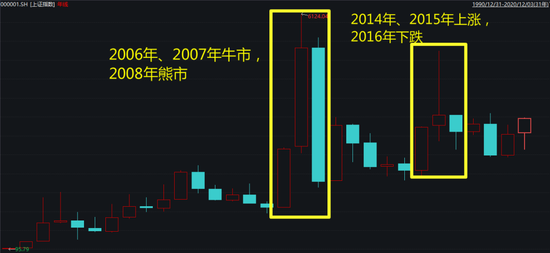

回顾A股历史,从1993年之后,还没有出现过连续三年的牛市:

2006年、2007年连续两年牛市,2008年熊市;

2014年、2015年连续两年上涨,2016年下跌。

数据来源:Wind

数据来源:Wind2019、2020年连续走牛,2021年的A股还有机会吗?

历史数据无法预示未来,具体情况还要具体分析。

正值岁末,各大券商争先恐后地扔出“王炸”——首席策略分析师的年度策略报告,展望2021年的A股市场。

小通找来10家大型券商2021年度A股策略,全部浏览了一遍,整理出各家的核心观点,并总结了他们观点中共性之处。

你可将各大券商的观点都看一遍,也可直接拉到最后看总结。

一个人的预测可能偏差较大,被普遍重点关注的板块或机会,或值得关注。

注:以下券商按拼音首字母排序

广发证券 戴康(金麒麟分析师)

2021年降低收益预期

核心观点:

1、上半年判断“流动性宽松比疫情进展更为重要”,下半年判断“经济修复可持续”。

2021年A股核心矛盾切换至“盈利修复VS信用紧缩”,金融条件收敛使A股连续两年扩张的估值大概率转向收缩,降低预期收益率。

2、中国经济延续修复,驱动力来自于出口、制造业投资和消费的改善。顺周期板块或将延续“相对业绩”优势,“出口链”顺周期有望开启新一轮结构性“扩产”。

3、货币政策将“稳健”为主,保持市场流动性合理充裕。股市供求紧平衡。“估值降维”结束后或将重新增配消费和优质科技股,北上资金持股集中度或在明年重新提升。

重点关注的行业板块:

1、“出行链”(休闲服务、航空机场、影视院线);

2、中国供需链在全球的再定位(电气设备、机械设备);

3、长期优质赛道(新能源、工业机器人);

4、全球定价的资源品(工业金属);

5、“出口链”(家具、家电);

6、高品质内需(医美、创新药、国潮、软饮、白酒)。

《逆水行舟——2021年A股年度策略展望》,20201206

国泰君安 陈显顺

2021开局坎坷,年中灿烂

核心观点:

1、展望2021年,疫情、中美等“老风险”逐步落地,全球经济修复渐见曙光但流动性大潮将退,全球经济修复面临证真,地缘政治矛盾恶化等多方面压力将凸显。

2、上半年维持震荡格局,破局或待下半年。上半年,流动性收紧与盈利修复的预期拉锯是震荡的核心原因;下半年,盈利超预期修复、十四五改革预期下风险偏好的抬升将是破局原因。

3、2021年上半年重视盈利,下半年关注风险偏好。

逻辑一:上半年盈利整体将符合预期,下半年全球消费与制造修复共振下,盈利修复有望超预期;

逻辑二:利率区间震荡,流动性格局稳定,全球包括中国,货币政策缓步退出是大方向,重点需考虑去杠杆风险;

逻辑三:外部风险(疫情、中美等)落地,内部双轮驱动(资本市场改革对外开放),风险偏好有望阶段性抬升。

重点关注的行业板块:

2021年投资的三朵金花:

第一朵金花:从基建地产周期转向全球原材料周期,如:铜/铝/石化/基化。

第二朵金花:从必选消费转向可选消费,如:家电/汽车/酒店/旅游/家具/纺服。

第三朵金花:集中精力,新能源科技,如:新能车设备/电池/面板/车联网。

《2021年上半年投资的三朵金花——2021年A股展望》,20201129

国信证券 燕翔

估值分化收敛的趋势将持续

核心观点:

1、在流动性无法进一步刺激的情况下,生拔估值变得困难,同时叠加经济复苏过程中,“长赛道”逻辑吸引力降低,低估值顺周期品种弹性更大,预计明年估值分化收敛的趋势将持续。

2、从产业竞争阶段看,目前中国的制造业已经具备很强的国际竞争优势,进入到一个从国内龙头走向国际龙头的阶段。“龙头出海”可能是未来几年的重要主题,类似80到90年代的日本,中国会诞生一批全球性龙头公司。

3、当前商品价格已明显回升并维持高位,若通胀持续传导至生活资料,CPI的持续上行将会对货币政策产生较大影响,可能会成为明年市场的一大潜在风险。

重点关注的行业板块:

低估值顺周期品种,家电、机械、汽车、建材等全球产业链的企业。

《龙头出海——2021年年度策略展望》,20201130

海通证券 荀玉根(金麒麟分析师)

2021年进入牛市泡沫期

核心观点:

1、经济转型大背景下我国长期股权投融资时代已徐徐展开,权益投资出现三大特征:赛道化、龙头化、机构化。

2、长期股权时代与小牛熊周期不矛盾,2021年市场或将进入盈利和情绪驱动的牛市泡沫期。

3、A股是转型升级牛,科技和内需是中期主线,短期金融修复。未来AH溢价收窄或源于港股补涨。

重点关注的行业板块:

1、科技类:计算机、传媒、新能源产业链。

2、内需相关:乳制品、餐饮、超市等大众消费;专科医院、高端医疗器械、医疗美容、养生保健等医疗服务。

3、券商

《“股”舞人心——2021年中国股市展望》,20201128

交银国际 洪灏

美元进入贬值周期利好中国市场

核心观点:

1、上证交易区间或约2900-3600点。

2、除了传统周期性板块,在人民币走强的环境中,上证50、沪深300和恒生国企指数都不贵。周期性复苏伴随着的国债实际收益率上升,这对这些资产来说都是个好兆头——直到2021年一季度末左右。

3、美元进入贬值周期有利于中国市场和人民币计价资产;香港、新兴市场、黄金、大宗商品和比特币也将受益。

重点关注的行业板块:

估值较低的传统和周期行业。

《展望2021:价值王者归来》,20201205

兴业证券 王德伦(金麒麟分析师)

市场整体波动向上

核心观点:

1、2021年市场整体或将波动向上。全球经济基本面从疫情中恢复向上,流动性预期变化是引导行情的主要矛盾。

2、岁末年初是重要的投资时点:基本面持续向上,内外经济改善,景气向上补库存品种有望成为受益方向。

3、宏观流动性易松难紧,全球宽松时代格局已经到来。股市流动性好于社会宏观流动性,居民、机构、外资等持续增加权益资产比重。

4、A股结束牛短熊长、进入长牛,从“有利好才涨”逐渐向“有利空才跌”转变。

重点关注的行业板块:

1、从疫情中梯队式恢复的服务业:航空、影视、餐饮旅游、金融、医疗服务等。

2、构建双循环体系+国内经济率先复苏下的制造业:新能源车及光伏产业链,化工、

轻工、家电、机械及器械,工业金属(铜、铝)。

3、科技成长是长期主线。

《权益时代新格局——2021年度A股策略报告》,20201120

招商证券 张夏(金麒麟分析师)

前高后低,预期回报率低于2020年

核心观点:

1、经济、通胀和企业盈利加速上行至二季度出现拐点;科技继续延续上行周期;股票市场进入后政策红利期,股票市场供求关系边际恶化。综合以上,A股或将演绎从基本面驱动到转折的过程。A股整体呈现前高后低局面,预期回报率或明显低于2020年。

2、2021年布局“三个超预期”和“一个必须防”。

“三个超预期”分别是:

中国出口有望超预期:出口链;

全球通胀有望超预期,通胀链;

疫情控制有望超预期,出行链。

“一个必须防”是:

必须提防新增社融年内转为负增长所带来的风险,下半年低估值高股息策略有望胜出。

3、风格方面,2021年会显著均衡,机构关注从“抱团300”到“挖票800””。业绩改善的行业、板块和个股在明显增多。

重点关注的行业板块:

1、出口继续改善:家具、机电产品、汽车零部件、医疗设备、精细化工品等;

2、库存低位且需求向好:大宗商品、地产后周期消费品等;

3、疫情受损修复:航空运输、景点、机场等。

《复苏与扩散,花尽因水断——A股2021年度投资策略展望》,20201120

中金公司 王汉锋

把握阶段性、结构性机会

核心观点:

1、2021年疫情影响将“渐行渐远”,但增长修复与政策退出“一进一退”。在此背景之下,对股市整体持相对中性看法,根据疫情影响、增长与政策节奏等重点,把握阶段性和结构性表现是关键。

2、从节奏上看,当前增长复苏仍是主导资产价格的交易主线,“新、老”更偏均衡,港股可能暂时优于A股。待增长预期更加充分、政策加快退出节奏,市场整体表现可能受到抑制,估计这个时间点可能会是在2021年上半年。

重点关注的行业板块:

1、家电、汽车、轻工家居等;

2、新能源、新能源汽车产业链、部分科技硬件等;

3、在改善的周期板块,包括部分资本品、化工、龙头券商、保险、部分原

材料等。

《2021年A股市场展望:新格局,新规划,新制造,新消费》,20201109

中信建投 张玉龙(金麒麟分析师)

防范风险,把握一季度行情

核心观点:

1、2021年市场整体收益水平或将显著低于2019年和2020年。经济复苏后货币政策正常化带来的流动性边际收紧将主导市场。除此之外,信用风险暴露、人民币升值影响出口等因素都会对经济和市场产生影响。

2、市场上行的驱动力主要来自经济复苏,全年市场走势可能呈现出一波三折的特征。全年最主要行情或在2021年一季度,三季度可能还存在着小反弹。投资者可降低预期,防范风险,把握一季度的行情。

重点关注的行业板块:

1、石油、有色金属等资源板块;

2、信用和货币边际收紧的情况下,低估值、充裕的现金流仍然是稀缺的。消费板块和保险板块相对占优;

3、经济升级将主导结构型的机会,科技和消费仍然值得长期布局。

《风物长宜——2021年A股投资策略展望》,20201130

中信证券 秦培景

慢涨三部曲

核心观点:

1、预计明年A股行情将分为轮动慢涨期、平静期、共振上行期三个阶段。

2、从跨年直到明年二季度中市场或将处于轮动慢涨期。在此期间,国内基本面明确修复,海外基本面预期随着疫苗接种而强化,中美博弈处于真空期,宏观货币环境偏松,政策事件密度高,市场上行动能较强。

3、明年二季度中至三季度市场整体可能处于平静期。在此期间,基本面预期上修已比较充分,内外货币政策正常化成为关注重点,全市场注册制改革落地,市场相对比较平静。

4、明年四季度市场或进入共振上行期。在此期间,发达经济体基本走出疫情阴霾,国内基本面增速放缓,内外循环充分修复,全球权益市场正向共振。

重点关注的行业板块:

1、在轮动慢涨期,顺周期是最重要的主线,其中可选消费、工业板块有明显的增配价值。

2、在平静期中,建议重点关注大金融和必选消费;主题方面,二季度可以关注新能源与国防安全。

3、随着下半年市场逐步从平静期切入共振上行期,长期成长潜力更大的科技板块、以及估值消化并处于盈利增速拐点的医药相对配置价值将会提升。

《慢涨“三部曲”——A股市场2021年投资策略》,20201117

看完十位券商首席的策略,我们做个总结:

1、

多数对明年A股持中性谨慎看法,认为要降低收益预期。

让他们谨慎的理由主要就是一个——经济复苏后货币政策正常化,带来流动性收紧,过去两年因为流动性相对宽松产生的“拔估值行情”或难以持续。

2、

也有不少券商相对乐观,认为市场将波动向上。

支持他们乐观的理由主要在于:

A股盈利超预期修复;

十四五改革预期下,股市风险偏好抬升;

居民、机构、外资等持续增加权益资产比重,股市流动性可能好于预期。

3、

多数券商看好跨年至明年一季度的行情。

4、

几乎所有券商都看好低估值的顺周期板块,主要是色金属、机械、家电、汽车等。

5、

疫情受损板块的修复也是被广泛看好的机会,包括航空机场、餐饮旅游、影视等。

6、

多数券商都认为科技、医药、消费、新能车这些优质赛道具备长期配置价值。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国