今年的物业管理行业热闹非凡,房地产市场的冷却没能阻止物管行业的蒸蒸日上。

由于出于“三道红线”及房企本身降负债的要求,分拆物业上市募集资金成为不少房企降杠杆、加权益的路径,且物业公司“坐地收租”的商业模式是房企一块妥妥的现金奶牛。所以,不少房企今年来延续去年分拆物管子公司上市的火爆氛围,不断传出分拆物管业务赴港上市的消息。

近日,金科服务(09966-HK)和融创服务(01516-HK)成功赴港上市,打破了近期物业股首日破发的魔咒。另一方面,华润万象生活等物管企业的上市流程进入尾声,将于本周开始招股。

紧随华润万象生活其后,地产商远洋集团(03377-HK)分拆出来的远洋服务于11月22日通过港交所聆讯。上市后,远洋服务将成为今年第16家赴港上市的物业企业。路透旗下IFR引述知情人士称,远洋服务本次集资3亿美元(约23.4亿港元),并最快下周预演。

背靠国资:融资成本高,债务压力稍大

远洋服务是由远洋集团一手拉扯大的,1997年成立之初公司名是“远洋酒店”,为远洋集团的商写物业(如办公楼宇)提供物业管理相关服务。1997年,远洋亿家面世,为远洋集团在北京开发的住宅物业提供物业管理服务。

远洋服务当前的物业管理服务涉及多种物业类型,包括住宅社区、商写物业(如写字楼、商场及酒店)及公共及其他物业(如医院、公共服务设施、政府大楼及学校)。

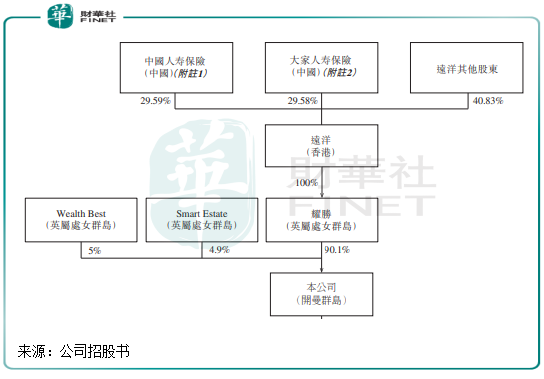

上市前,远洋集团持有远洋服务90.1%股份,而远洋集团由中国人寿保险、大家人寿保险和其他股东分别持股29.59%、29.58%及40.83%。远洋服务剩余股份由Wealth Best和Smart Estate分别持有5%和4.9%股权。

所以,远洋服务与很多物业企业不一样,其背靠着资金雄厚的国资企业。受益于与中国人寿及大家保险这两家远洋主要股东的持续业务合作,远洋服务已和大家保险订约为其提供物业管理服务,合约面积约为100万平米,同时还寻求为中国人寿保险提供定制化物业管理服务以及包括咨询、装修及资产增值服务在内的增值服务。

2020年6月底,远洋服务在中国管理210个物业,总在管建筑面积达4230万平方米,包括155个住宅社区及55个非住宅物业。

但是,拥有国资背景的远洋服务却在融资成本方面相较于其他物业公司没有优势可言。其于2018年4月23日发行本金总额高达31.53亿元(人民币,下同)的资产支持证券,由远洋(中国)提供担保,该证券名义年利率为5.8%至6.4%,预计将于2027年到期。5.8%至6.4%的利率并不算低,而融创服务2016年时11亿元的资产抵押证券年利率区间也仅为4.5%至5.7%。

高昂债务下,融资成本也并不低,远洋服务2019年的融资成本达到了1.73亿元,同比大幅增长超过100%,其中资产支持证券的利息开支达到了1.71亿元,当年公司净利润也仅为2.05亿元。

该项巨额融资也导致了远洋服务债务压力较大,2020年6月底,公司流动负债达40.53亿元,流动资产略高于流动负债,为41.03亿元。当期,公司资本负债比率高达439.9%,速动比率为1。

业绩表现中规中矩,在管面积不显眼

远洋服务在远洋集团的关照下,近几年在管建筑面积逐年上升,由2017年的2949.9万平方米增至2019年的4052.9万平方米,复合年增长率为17.37%,增速并不亮眼。2020年6月底4230万平方米的在管建筑面积在目前主要上市和即将上市的物业股中亦没有优势可言,根据统计,在目前港股主要上市和即将上市的18间物业企业中,远洋服务今年上半年总在管建筑面积排名第17位。

不仅如此,远洋服务今年上半年的在管建筑面积有71.6%来自母公司及其主要股东,表明对母公司依赖程度较深。当期,远洋服务的收入占比中有81.2%是来自母公司及其主要股东。

在以上18间企业中,来自母公司的在管建筑面积占比最高的前三名名企业中,远洋服务也入列,前二名的奥园健康(03662-HK)及碧桂园服务(06098-HK)占比分别为93%及73%。当然,拼爹的物管行业并不可耻,有助于物管企业业务规模的扩张,但也要注意“鸡蛋不能都放在一个篮子里”,因为篮子万一摔坏了也将会蛋碎一地。

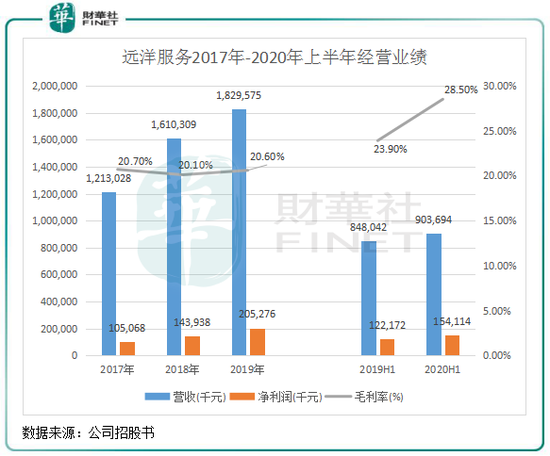

依赖远洋集团充血的远洋服务在管建筑面积增长速度在过去几年并不快,那么也反应在了其业绩层面。2017年-2019年,远洋服务营业收入分别为12.13亿元、16.10亿元及18.29亿元,复合年增长率为22.79%;净利润分别为1.05亿元、1.43亿元及2.05亿元,复合年增长率为39.73%。

远洋服务过去几年的增长速度在行业内中规中矩,不过不管是营收还是净利润,远洋服务均低于目前上市物管企业的平均值。克而瑞数据显示,今年上半年,30家上市物业管理企业平均营收为13.16亿元,平均净利润达到2.47亿元。

毛利率方面,虽然远洋服务毛利率在今年上半年大幅增长至28.5%,但相比Wins数据显示的行业31.74%的平均值仍有差距。

增值业务增长能力待挖掘

物管公司业绩的高速增长主要受益于公司通过“内生+收并购+外拓”的方式提升在管面积规模,同时业主增值服务和非业主增值服务对公司整体利润的提升有很大的帮助。可以说,未来增值服务是物管企业的主战场。

受疫情影响,不少物业企业通过增值服务寻找新的利润增长点,加大力度发展住宅物业业主及用户提供额外的社区增值服务,如房产销售及出租协助服务、家居服务、订票服务及经营社区医疗保健服务等多方面。虽然社区的增值服务有万亿级的想象空间,但至今因低满意度低效率和低专业度,使得社区增值服务开展容易,成功困难。远洋服务亦是如此,增值服务业务占比小且增长不理想。

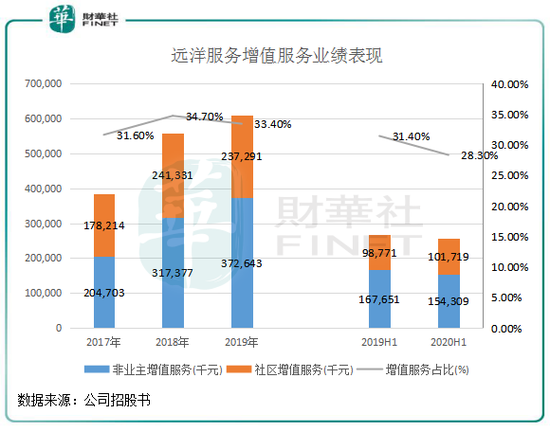

远洋服务近几年也在大力拓展其增值服务,增值服务板块主要分为非业主增值服务(交付前服务、咨询服务等)和社区增值服务(停车场管理、家政服务物业经纪服务等)。不过,过去几年远洋服务的增值服务板块增长势头并不理想。2019年,远洋服务增值服务累计收入为6.1亿元,同比增速为9.3%,较2018年增速下滑约37个百分点。

2020年上半年,远洋服务增值服务总营收因疫情影响同比下滑3.6%至2.56亿元,占总营收比重为28.3%,较2017年下滑3.3个百分点。由此看来,远洋服务的增值服务难以对公司摆脱对母公司的依赖,未能跟上行业整体增值服务收入比重扩大的趋势。

服务体系相对较全的绿城服务(02869-HK)旗下有“幸福粮仓”、“幸福果园”、“幸福菜园”等多个自营品牌,并横向收购了澳洲知名早教名牌 MAG、在线音乐教育公司Tuotuo等公司,园区服务和咨询服务分别覆盖完整的“人”和“房产品”的全生命周期,从而实现增值业务体量的飞增。反观远洋服务,其并没有增值服务的整体战略目标,2020年6月底的增值服务领域雇员人数仅为32人,占总雇员人数的0.59%。

战略规划、团队战斗力和增值服务的衍生发展都考验着远洋服务。如何突破成长边界?远洋服务的价值释放正在路上!

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国