来源:智通财经网

物业分拆上市的热潮仍在持续涌来。这不,合景泰富旗下的物业公司合景悠活(03913)开启招股的消息,也让这一板块变得更加热闹起来。

具体而言,该公司于10月19日-21日开启招股,全球将发售3.83亿股股份,其中香港发售3834万股,国际发售3.45亿股。每股发行定价7港元-8.13港元,集资总额最多31.17亿港元,预计市值141.24亿港元-164.04亿港元,预计10月30日挂牌。农银国际及华泰为联席保荐人。

与此同时,合景悠活基石投资阵容也可谓“星光熠熠”——该公司8名基石投资者中,高瓴资本认购5000万美元,OrchidChinaandLMASPC、嘉实国际、雪湖资本、Valliance、中国联塑、奥陆资本、Aspex分别认购1000万美元,合计认购1.2亿美元。

众所周知,今年港股打新火爆,物业股更是热中之热,由此身披“高瓴站台”光环的合景悠活一露面,也引起不少投资者的密切关注。

那么,合景悠活的基本面究竟如何?会不会掀起下一波打新热潮呢?

位于行业中上游,但成长性惊人

据悉,成立于2004年的合景悠活,是港股上市房企合景泰富旗下的物业子公司。

与众多物业公司一样,合景悠活走的也是“住宅+商业”双轮驱动的业务路线,其成立之初主要是为住宅物业提供服务,后于2006年扩展延伸至商业物业管理。目前来看,住宅物业管理服务仍是扛把子业务,2019年收入占比为67.5%,而商业物业管理服务收入占比则为32.5%。

而受惠于母公司合景泰富的不断发展,合景悠活成长起来也是比较迅速的。

截至2020年4月30日,管理109个住宅物业,总在管建筑面积为1890万平方米,订约管理总合约建筑面积为2970万平方米的161个住宅物业,公司在管商业物业有30个,位于中国9个城市或自治县,总在管建筑面积达330万平方米,订约管理34个商业物业,总合约建筑面积为480万平方米。

据仲量联行资料显示,按总在管建筑面积计,该公司于2019年在中国排行第七,在大湾区排行第五。按总收入计,于2019年在中国提供商业营运服务的物业管理中排行第六,同年占中国物业管理市场总在管建筑面积约0.09%。

不过,比起在管总建筑面积的扩大,合景悠活惊人的成长性主要体现在收益及利润的年复合增长率。

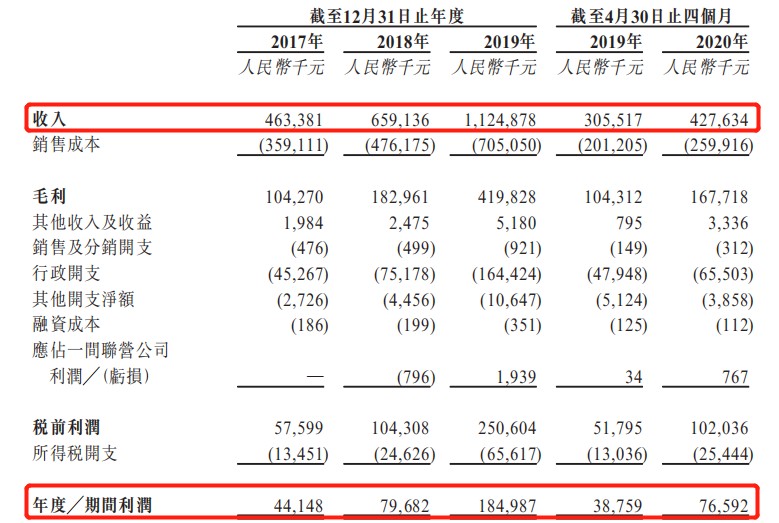

据招股书显示,2017年至2019年,该公司的收入分别为4.6亿元、6.6亿元、11.2亿元,年复合增长率为56%;同期净利润分别为4415万、7968万和1.85亿,年复合增速达105%。截至2020年4月30日,其实现收入为4.17亿元,同比增长40%;实现净利润7659万元,同比增长97.4%。

(数据来源:合景悠活招股书)

(数据来源:合景悠活招股书)另外,合景悠活的整体毛利率也处于一直攀升的状态。据招股书显示,2017年至2019年,其毛利率分别为22.5%、27.76%、37.3%。截至2020年4月30日,其又由整体毛利率去年同期的34.1%升至39.2%。而对照天风证券研报来看,今年上半年20家物管公司毛利率均值为27.1%,这也就意味着该公司的整体毛利率是远高于行业水平。

基于上述数据,可以看出,合景悠活的财务亮点主要在于其增长速度快,如果按照收入规模来看,比起那些动辄几十亿的营收额,其营收水平仅算得上位于中游水平。

“两喜两忧”对垒,投资价值几何?

实际上,结合物业赛道及财务数据分析可知,合景悠活这一只物业新股并不像外界想象中的那么光鲜亮丽,其目前所面临的处境大抵是“喜忧参半”。

据悉,合景悠活“喜悦”的一面主要体现在行业红利、区域优势这两个方面,如下:

行业红利方面,智通财经观察,截至2018年底全国物管面积达211亿平米。短期看,随着上游地产竣工拐点性回升,过去两年积累的待竣工面积有望释放,未来1-2年将进入规模爆发期。从长期来看,受益于城镇化率、人口增长、人均居住面积等因素的驱动,物业行业管理面积将达到326亿平,收入规模超2万亿。基于这一背景合景悠活自然也将受益不浅。

区域优势方面,粤港澳大湾区作为国内新的经济增长极——以全国0.6%的占地面积贡献全国12%GDP,自然也对商业物业的容纳比较大。相关数据显示,大湾区的商业营运服务的市场规模由2014年约42.0百万平方米增至2019年约70.0百万平方米,复合年增长率10.8%。此背景下,对于53%在管面积、40%营收均来自大湾区的合景悠活而言,自然是一大发展良机。

看完合景悠活“喜”的一面,我们再来探究该公司“忧”的一面,据了解其忧愁的地方主要体现在财务数据方面。

一方面是,依赖母公司之余,也面临着关联利益输送、应收账款高企的问题。

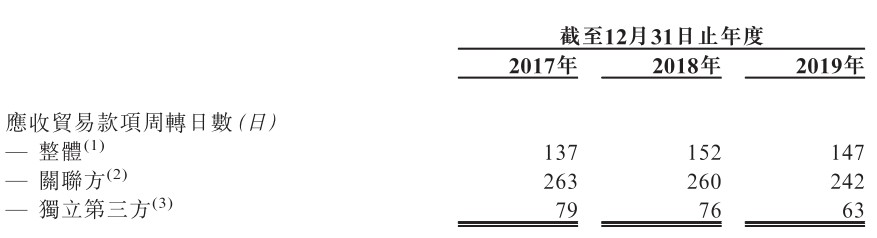

招股书显示,2017-2019年,其应收贸易款项分别为2.19亿元、3.30亿元及5.76亿元,其中关联方的应收贸易款项分别占63.01%、76.36%、77.95%。与此同时,其关联方应收贸易款项周转日数分别为263日、260日及242日,而独立第三方的应收贸易款项周转日数分别为79日、76日及63日,不难看出其关联方的应收账款周转天数已是第三方的3倍多。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国