据港交所9月10日披露,海尔智家向港交所主板递交上市申请,中金公司及摩根大通为联席保荐人。海尔智家于1984年在青岛成立,公司是全球家用电器行业的领导者和全球智慧家庭解决方案的引领者。根据欧睿,2011年至2019年,公司的大家电零售量在全球家电企业中连续九年位列第一。此外,依托全品类的家电产品优势,海尔智家是业内首个推出智慧家庭解决方案的家电企业。海尔智家拥有全球家电品牌集群,包括海尔、卡萨帝、Leader、GE Appliances、Candy、Fisher&Paykel及AQUA。

7月31日,海尔智家公告称,将通过换股加现金协议安排的方式私有化海尔电器,预计私有化方案的理论总价值最高达到440亿元。招股书显示,海尔智家的A股及D股分别自1993年11月19日及2018年10月24日起于上海证券交易所上市 (股票代码:600690)及法兰克福证券交易所的中欧国际交易所股份有限公司D股市场上市(股票代码:690D)。海尔智家在招股书中指出,海尔智家寻求在港交所上市,主要目的在于以H股的形式为私有化提供有价值的流动性对价。私有化的完成以及未来的上市对计划股东及公司均有益处。上市后,海尔智家将成为第一家在“A+D+H”三地上市的中国企业。

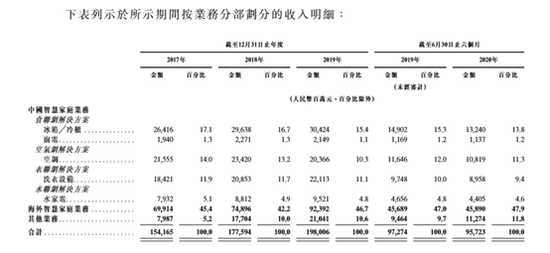

根据招股说明书,海尔智家的三大业务布局包括中国智慧家庭业务、海外智能家庭业务和其他业务。其中中国智慧家庭业务产生的营收占比呈现出逐年递减的趋势,2017-2019年度,中国智慧家庭业务产生的营收占比分别为49.4%、47.8%、42.7%。与之不同的是,海尔智家的海外智慧家庭业务已经进入良性发展期,从2015年开始,公司相继收购了三洋电机公司的日本及东南亚白色家电业务、美国通用电气公司的家电业务、Fisher&Paykel公司及 Candy公司,完成上述收购使海尔智家成功从家电制造商向全球知名家电品牌运营商转型。海尔智家的海外业务收入从2017年的45.4%提升至2019年的46.7%,在今年上半年达到47.9%。

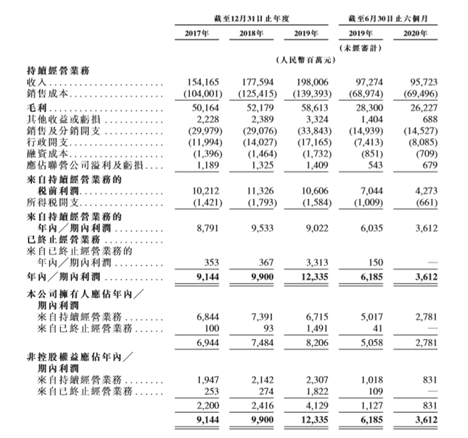

根据招股说明书,2017年、2018年及2019年,海尔智家的收入分别为1542亿元、1776亿元及1980亿元,年复合增长率为13.3%;同期利润分别为91亿元、99亿元及123亿元,年复合增长率为16.1%。值得注意的是,受新冠肺炎疫情的影响,海尔智家2020年上半年实现收入957亿元,与2019年上半年的973亿元相比减少1.6%,2020年上半年实现利润36亿元,同比减少41.6%。

招股书披露,于最后可行日期,海尔集团直接及透过其附属公司及投票权安排间接持有本公司约 40.03%的已发行股本(其中约16.30%为直接持有,约23.73%乃分别透过以下附属公司及投票权安排持有:海尔电器国际(约占19.13%)、青岛海尔创业投资咨询有限公司(约占2.62%)、青岛海创智管理咨询企业(有限合伙)(约占1.11%)及Haier International Co., Limited(约占 0.87%))。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国