原标题:经济工作会议后债券做多逻辑更顺了

来源: 债市覃谈

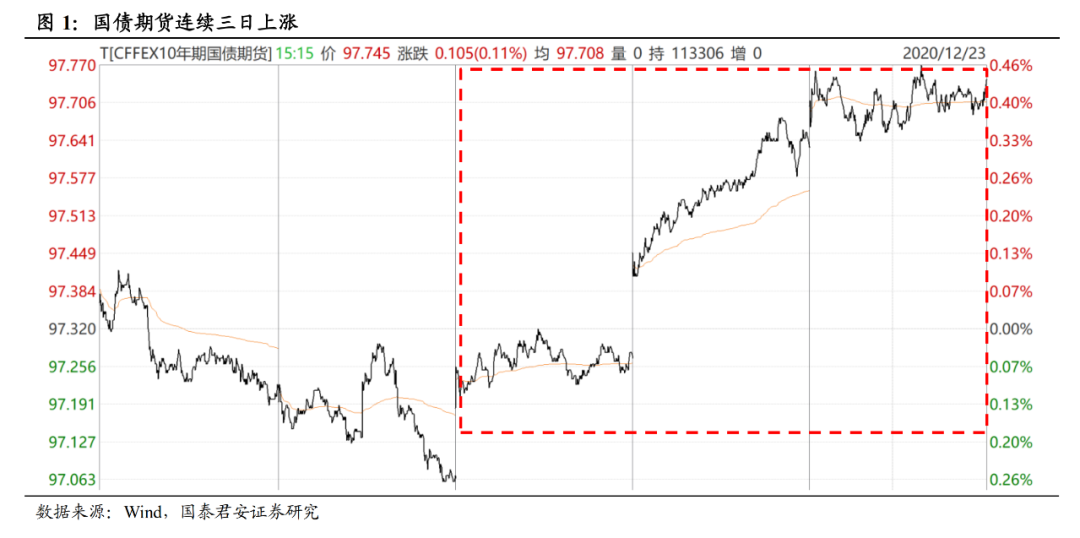

21-23日国债期货连续上涨,我们认为中央经济工作会议后,短期宽松与中长期不收紧预期已经形成共振,债券做多逻辑更顺了。

回顾我们总结的债市第一性原理:短期和中长期看法共振才有趋势性行情。换而言之,短期宽松预期+中长期宽松预期=趋势多头行情。

以股市为例,今年以来A股市场的短期不确定更加凸显部分股票的长期确定性优势。2020年疫情冲击后,经济短期的不确定性迅速提高,特别是下半年以来受外围影响,风险偏好持续下降。但市场愿意在低风险偏好环境下给长期确定性以更高的溢价,从而抬升永续增长行业的估值。

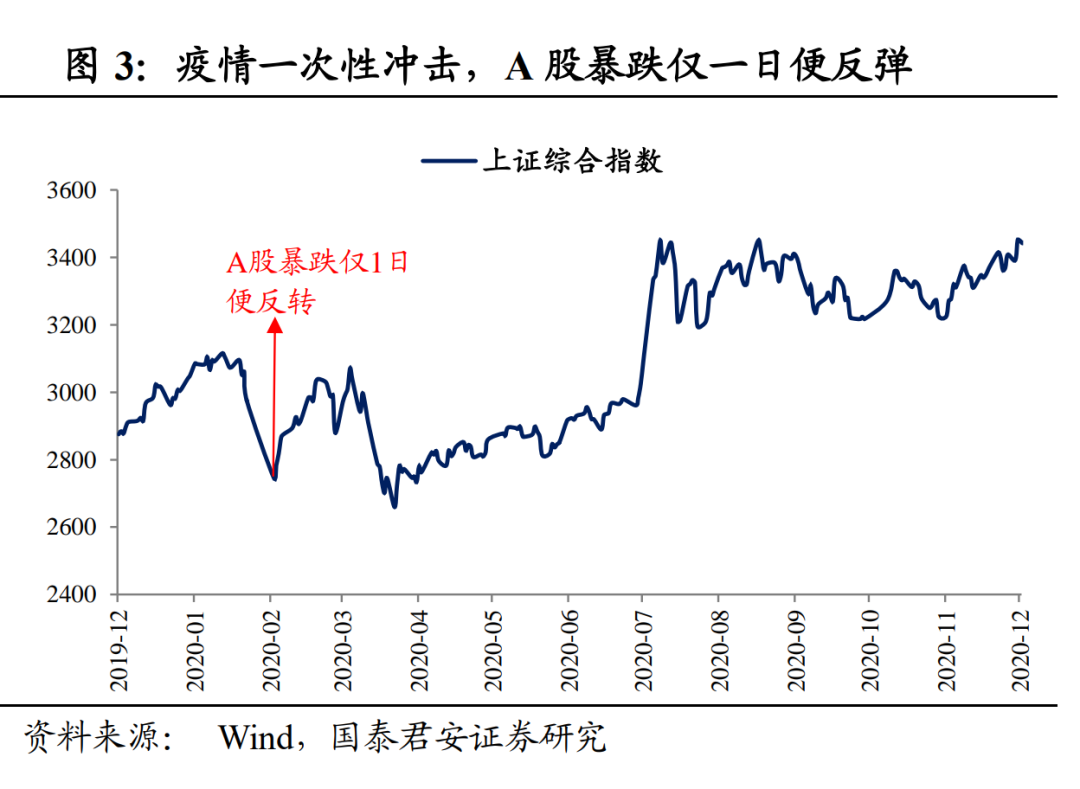

反之,一次性的冲击也不会对股市造成持续性的影响。2月3日股市开盘暴跌近8%,但暴跌仅持续一日便“V”型反转,因为疫情冲击是一次性的,而市场预期经济和企业盈利都会在疫情后迅速修复。

回看债市,短期宽松预期较为一致,此前,市场对中长期的判断是政策可能在2021年逐渐收紧。

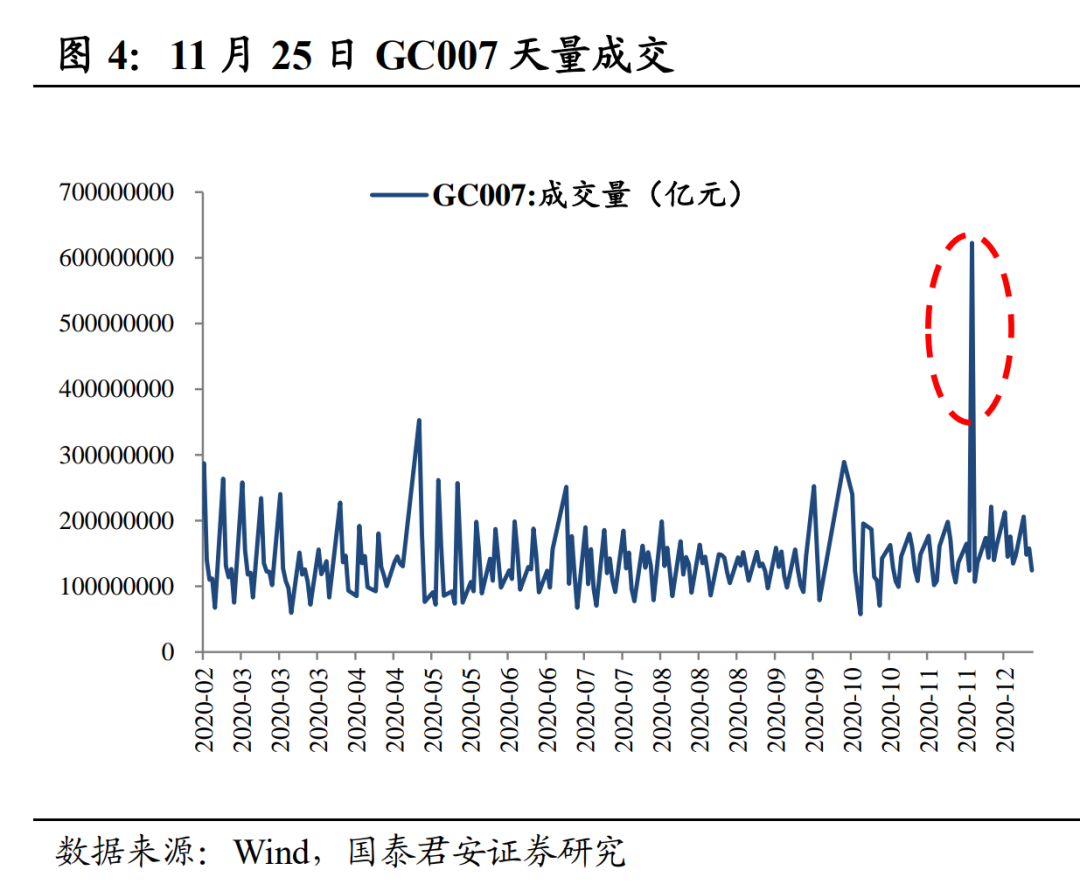

而永煤事件后,宽松信号愈发强烈。先是GC007天量成交隐蔽放水,随后央行打破规律意外投放MLF+12月MLF单次净投放3500亿。

中央经济工作会议后,中长期不会收紧的预期已经较为明确。1218中央经济工作会议强调政策“不急转弯”,中长期的预期从“可能收紧”转变为“不会收紧”,边际转松的预期出现。

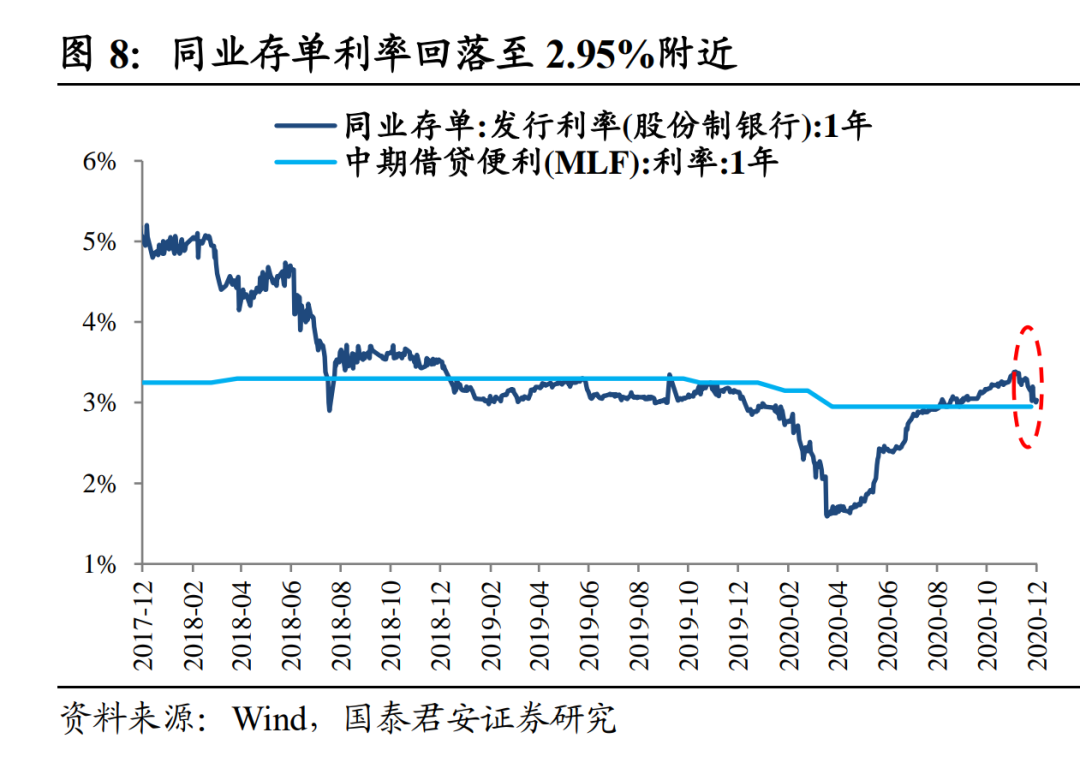

短期宽松+中长期不收紧=债市做多逻辑更顺了。短期来看,市场流动性充裕,NCD利率回落至2.95%附近,DR中枢下行。中长期来看,中央经济工作会议基本确认不会收紧信号。短期和中长期形成共振。

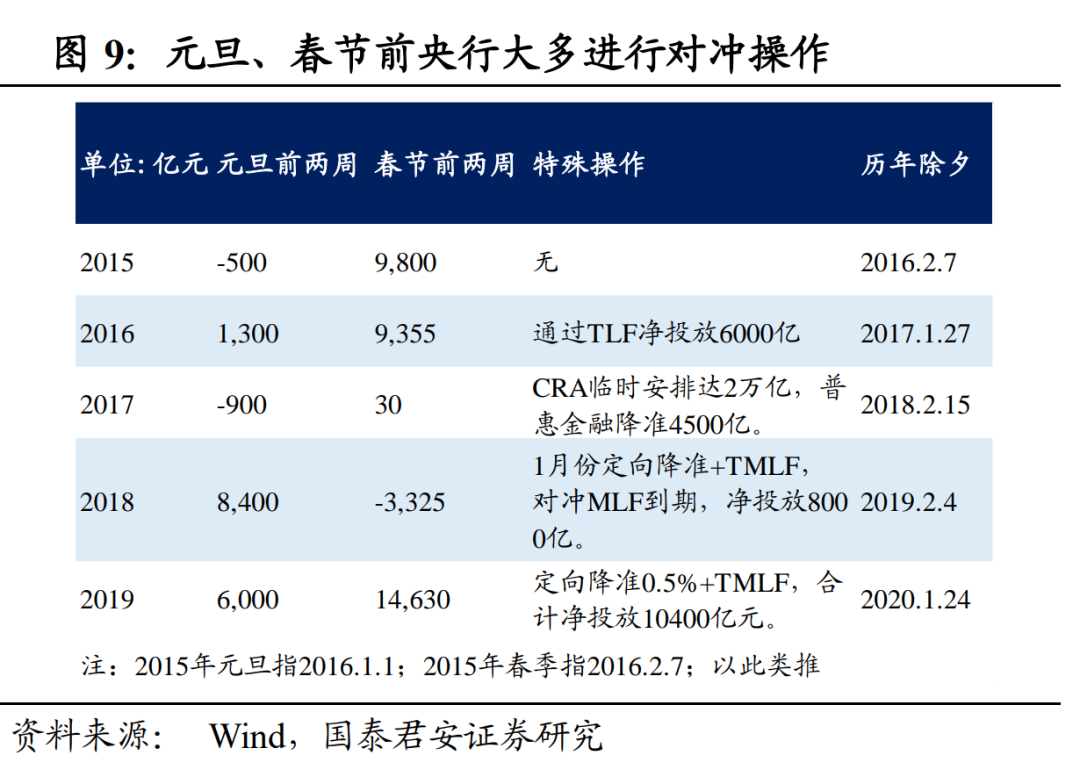

此外,春节前资金缺口还有2万亿,我们猜测可能的操作是MLF+TMLF+普惠降准。考虑到货币政策有惯性,预计两会前政策不会收紧。

整体来看,中央经济工作会议释放中长期不收紧信号,短期和中长期看法形成共振,债券做多的逻辑变得更加顺畅。在2021年一季度利空打明牌、海外疫情带来增量利好的背景下,机构抢跑的概率较大。建议交易型资金适当拉长久期,10Y国债利率在未来几个月可能下行至3.1%左右,但从性价比来讲,3~5Y和20~30Y更好。

上周末中央经济工作会议释放政策退出偏缓信号后,债市反响强烈,21-23日国债期货连续收涨。21日央行重启14天期逆回购,国债期货明显全线收涨,T、TS、TF主力合约分别上涨0.18%、0.23%、0.09%,主要利率债下行2-5BP。22日央行加量开展逆回购操作呵护跨年市场流动性,叠加英国病毒变异,避险情绪升温,T、TS、TF主力合约再次上涨0.37%、0.2%和0.05%,主要利率债下行3-4BP。23日央行投放力度略减,国债期货小幅收涨,T、TS、TF主力合约分别上涨0.11%、0.07%、0.08%,现券小幅下行,国债表现好于国开,短券好于长券。

针对近期国债期货大涨,我们认为主因是中央经济工作会议明确了中长期政策“不急转弯”信号,与短期货币宽松的一致预期形成共振,趋势性做多的逻辑变得更顺了。

先来回顾一下我们此前总结的债市第一性原理:只有短期和中长期看法共振才有趋势性行情,换而言之,短期宽松预期+中长期宽松预期=趋势多头行情。在上涨趋势中,始终有人相信未来还有进一步的上涨空间,因此会不断追涨,形成更大级别的上涨。

短期收紧预期+中长期收紧预期=趋势空头行情。在下跌趋势中,几乎所有人都相信如果现在不卖,后面会跌的更多,因此会不断卖出,从而导致更大级别的下跌。

如果短期和中长期看法相背离,则难以形成趋势性的行情。因为行情始终会先沿着短期趋势前进,在短期利空或利好出尽后,才会重新回到中长期轨道。

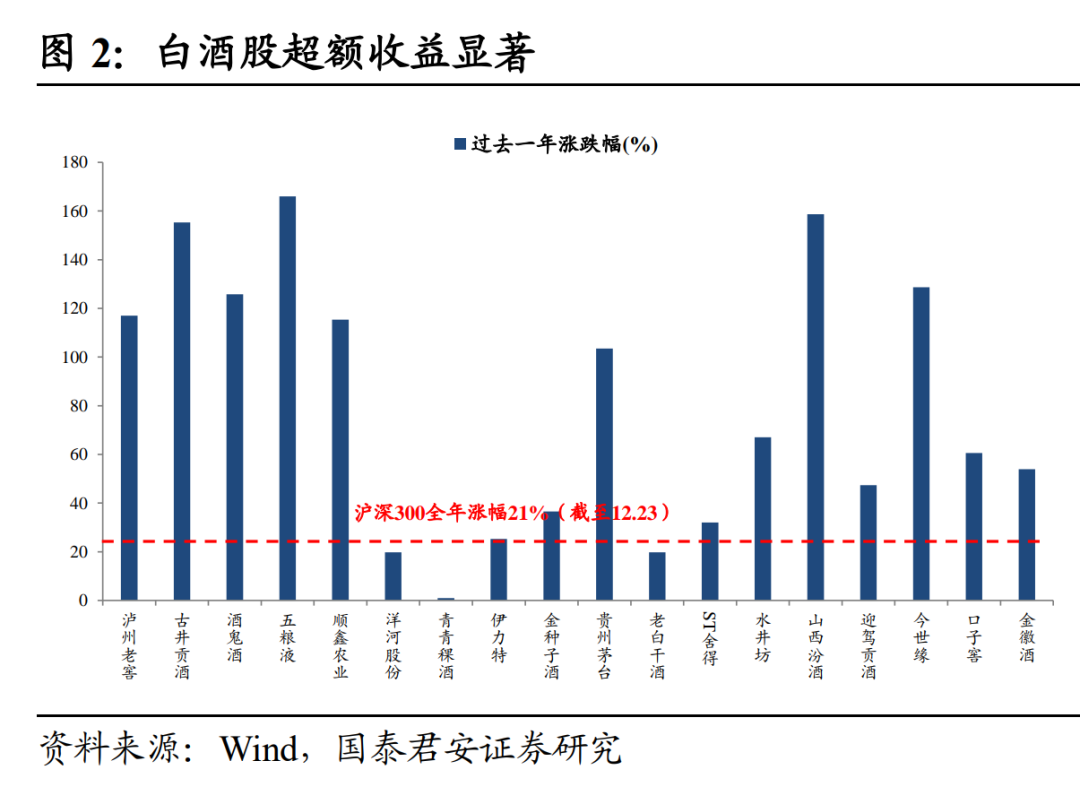

以股市为例,今年以来A股市场的短期不确定更加凸显部分股票的长期确定性优势。2020年疫情冲击后,经济短期的不确定性迅速提高,特别是下半年以来受外围影响,风险偏好持续下降。但市场愿意在低风险偏好环境下给长期确定性以更高的溢价,从而抬升永续增长行业的估值。2020年以白酒股为代表的白马股表现亮眼,远超A股平均涨幅,核心原因还是这类标的持续盈利能力强、永续现金流确定性高。

反之,一次性冲击也不会对股市造成持续性的影响。春节期间疫情恐慌情绪发酵,2月3日央行公开市场操作巨额投放,股市开盘暴跌近8%,但暴跌仅持续了一日,2月4日便开始“V”型反转,在随后一个月内上证综指累计上涨超过300点。究其原因,投资者更加看重中长期预期,而疫情冲击是一次性的,经济、企业盈利都会在疫情控制后迅速恢复,因此基于中长期基本面的稳定预期,A股行情迅速修复。

立足当下,我们进一步梳理债市对短期和中长期的看法。

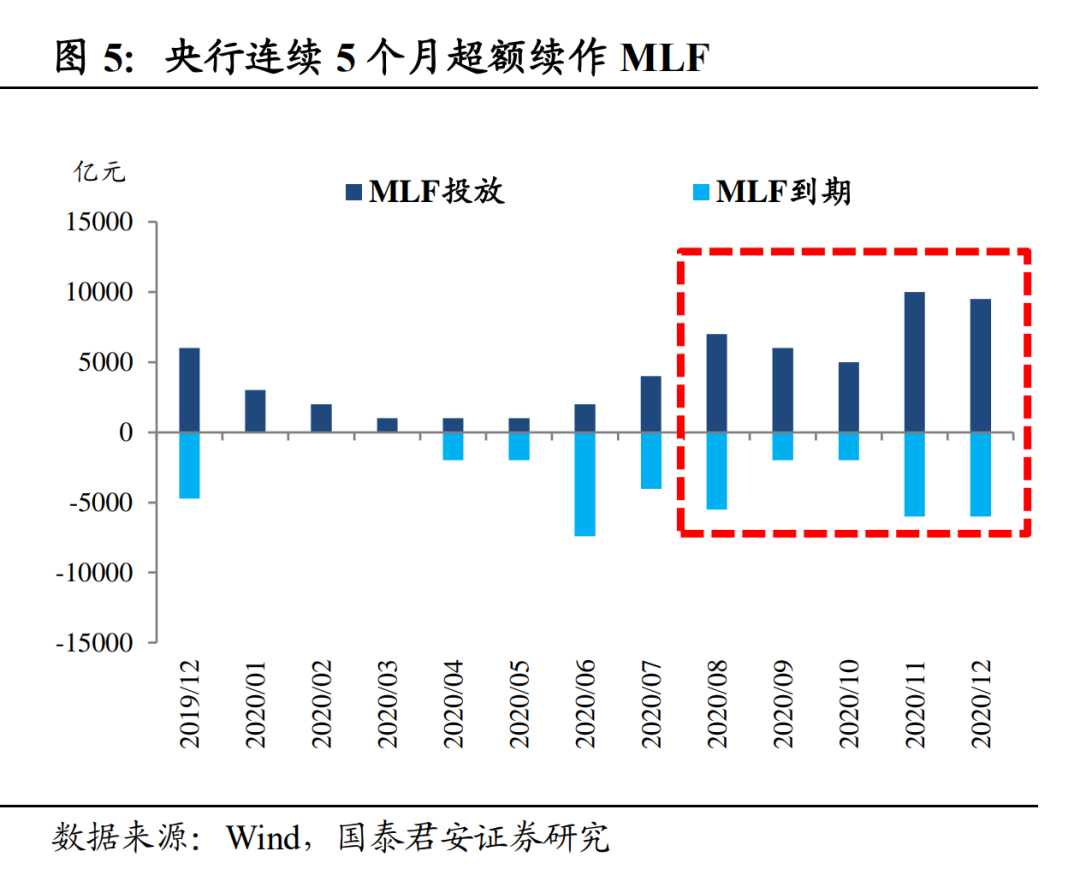

短期宽松预期较为一致。7月同业存单利率持续上行以来,央行连续5个月超额续作MLF,8-12月分别实现净投放1500亿、4000亿、3000亿、4000亿、3500亿,特别是永煤事件后央行宽松信号明显,短期宽松预期较为明确。

此前,市场对中长期的判断是货币政策可能在2021年逐步收紧。在2020年经济低基数背景下,2021年1季度经济必然高增长,叠加近期大宗商品价格持续上涨,市场较多观点认为宏观政策在2021年会逐步收紧。

但是永煤事件后,宽松信号愈发强烈。11月永煤事件冲击后,先是11月25日交易所GC007天量成交,随后央行在月底打破规律意外投放2000亿MLF,并在12月中单次净投放3500亿MLF,宽松信号越发强烈。

中央经济工作会议后,中长期不会收紧的预期形成,政策预期差出现。1218中央经济工作会议强调政策“不急转弯”,表明2021年宏观政策退出会偏缓,货币政策的预期从“可能收紧”转变为“不收紧”,边际宽松预期出现。

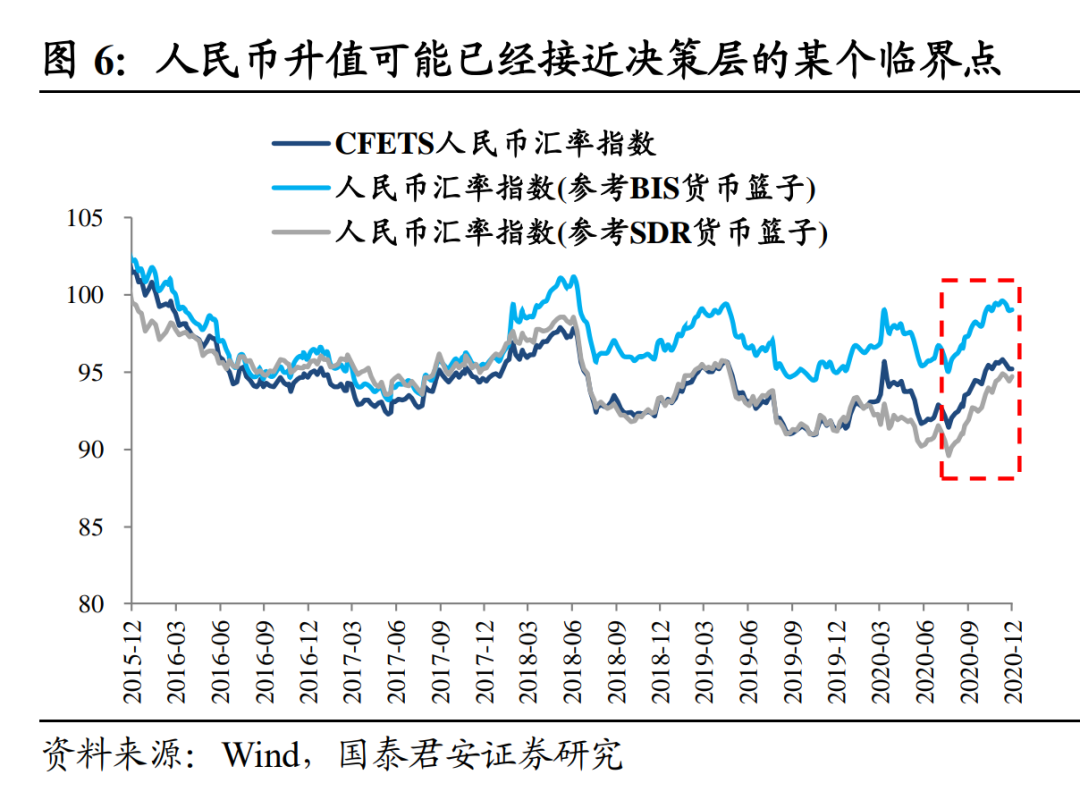

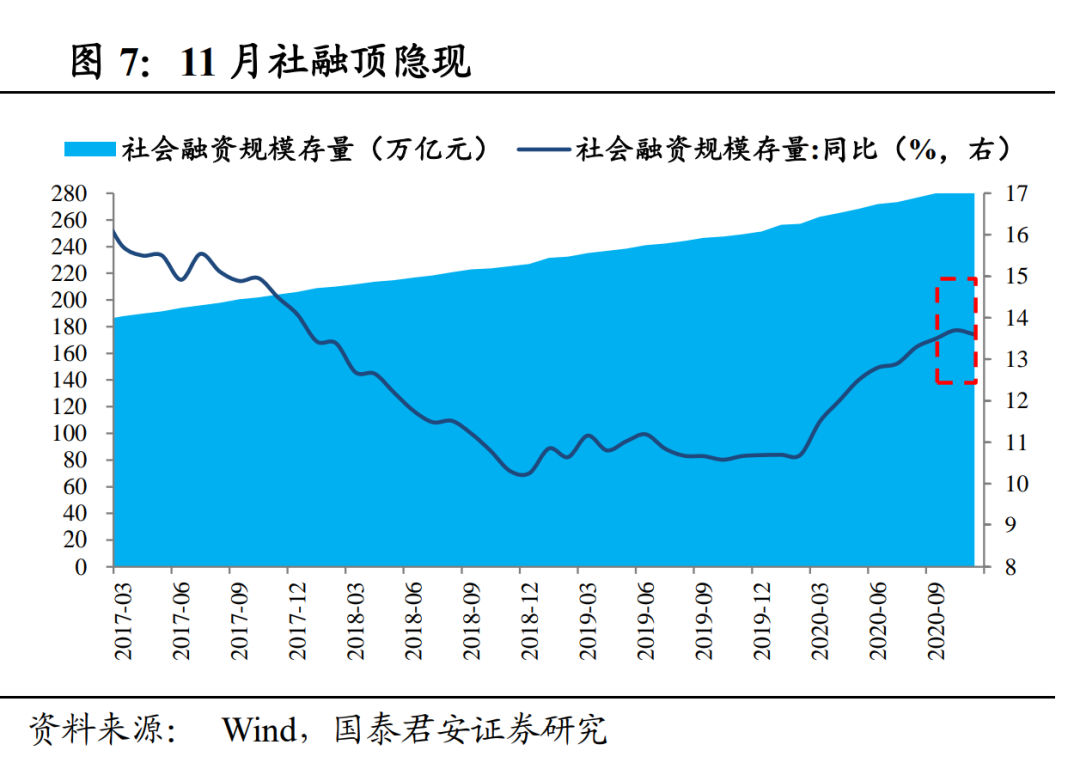

决策层有意呵护经济复苏趋势,尽可能长时间实施正常货币政策。其一,政策强调“不急转弯”和“跨周期调节”,表明决策层有意呵护当前的复苏趋势,希望保持2021年经济在更长的区间内平稳运行;其二,2021年国内维稳需求强,叠加11月社融顶已隐现,央行长期保持货币政策正常化的决心更加坚定;其三,人民币汇率可能已经接近决策层的某个临界点,因此需要缩小国内外货币政策差距,以保持人民币汇率在合理均衡水平上基本稳定。

短期宽松预期和中长期不收紧预期共振,导致债券做多逻辑更顺了。短期来看,市场流动性充裕,同业存单利率回落至1年期MLF利率2.95%附近,DR001和DR007中枢分别下行至1.3%和1.8%附近。中长期来看,中央经济工作会议基本确认了中长期不会收紧的信号。短期宽松+中长期不会收紧预期已经形成共振,趋势性做多的逻辑更加顺畅。

我们测算,春节前的资金缺口大约2万亿元,央行可能的对冲操作是MLF+TMLF+普惠降准。考虑到政策具有连续性,预计在两会前货币政策难以收紧。

整体来看,中央经济工作会议释放中长期不收紧信号,短期和中长期看法形成共振,债券做多的逻辑变得更加顺畅。在2021年一季度利空打明牌、海外疫情带来增量利好的背景下,机构抢跑的概率较大。建议交易型资金适当拉长久期,10Y国债利率在未来几个月可能下行至3.1%左右,但从性价比来讲,3~5Y和20~30Y更好。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国