三年前的爆款,下场如何?——东方红睿玺三年定期开放灵活配置混合

智君科技

本公众号致力于提供中立、公正的基金分析,未与任何基金公司有任何关于基金推荐的合作。

11月16日,成立于三年前的东方红睿玺三年定期开放灵活配置混合迎来了它的首个开放期,当日销量突破120亿元,随后为了控制基金规模,上海东证资管发布公告,自17日起该基金各类份额分别暂停接收单个基金账户1万元以上的大额申购。

每次看到某某基金销量突破几十上百亿,都会不禁感慨,原来大家都这么有钱(不包括小编)。

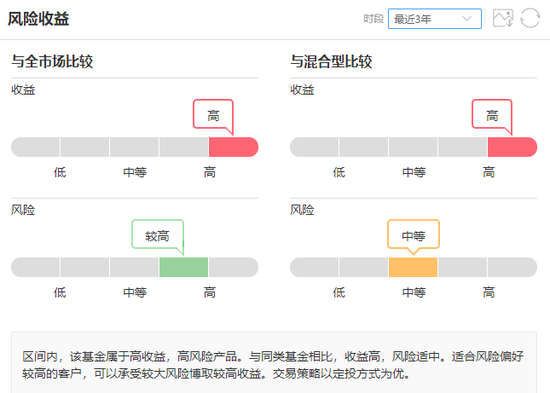

紧接着又会思索:大家都是经过认真研究分析后才决定投资,还是只是跟风交易呢?通过智策系统分析,我们发现该只基金属于高风险、高收益,波动大,适合风险偏好较高的客户,以定投方式为优,适合长线投资。

该只基金成立于2017年11月5日,其发行首日募集了178亿元,后来按配售比例11.22%将规模控制在了20亿元,可为什么发行之初就这么火爆呢?这得益与它有好大哥,其他睿字开头的基金取得了不错的收益。言归正传,我们看一下这三年它成长得如何。

截止11月19日

存续时间3-4年的混合型基金共503只,近三年累计收益中东方红睿玺排在第79位,排名前20%;

存续时间3-4年的混合偏股型基金共199只,近三年累计收益中东方红睿玺排在第66位,排名前40%;

东方红睿玺近三年累计收益74.21%,年化20.32%,真的是一份不错的成绩。

注:图片来自智策基金投顾平台

三年前入手的基民都取得了满意的回报,这也得益于该只基金三年定期开放的机制,不然应该有不少人在下面节点就跳出来了,这种机制成功克服了投资者“追涨杀跌”的投资心理,所以说耐得住寂寞才守得住繁华。

注:图片来自智策基金投顾平台

风险分析

从近三年的风险收益分析可得,该只基金相对全市场基金来说属于收益高、风险较高的基金;与同类型基金相比,收益偏高、风险中等。整体来说,该只基金收益高、风险适中。

注:图片来自智策基金投顾平台

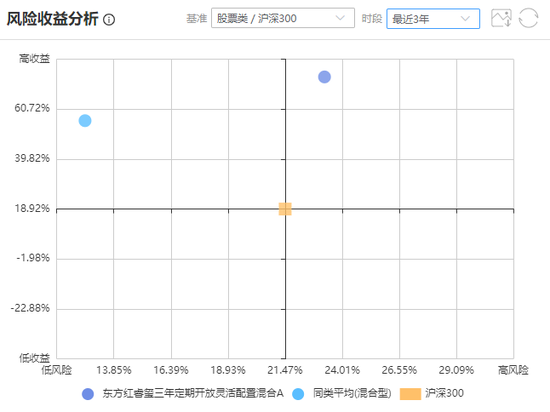

从风险收益分析中也可验证上方的结论,图中以沪深300为基准点,右上为高风险高收益、左下为低风险低收益。

注:图片来自智策基金投顾平台

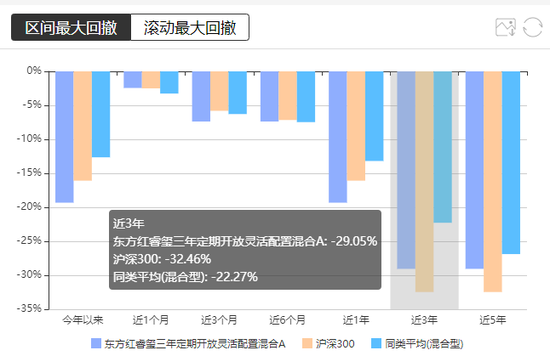

从区间最大回撤看,东方红睿玺和沪深300基本持平,略差于同类平均,关于风控能力睿玺还有待进一步提升。

注:图片来自智策基金投顾平台

收益分析

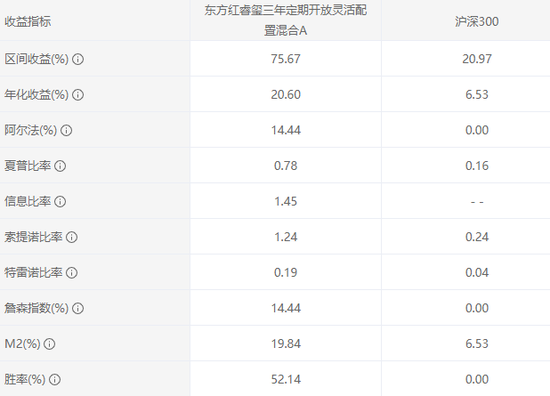

从近三年的收益指标数据可得,东方红睿玺相对基准来说,抗风险能力强,盈利能力强。

阿尔法:是基金相对于基准收益和无风险利率获得的超额收益。数值越大说明基金获得超额收益的能力越强。

夏普比率:反映基金承担单位风险所获得的超额收益率。

信息比率:反映了每一跟踪误差带来的超额收益。

索提诺比率:反映基金承担每一单位下行风险所获得的超额收益。

特雷诺比率:反映基金承担单位系统风险(贝塔)所获得的超额收益率。

詹森指数(%):是基金业绩中超过市场基准组合所获得的超额收益

M2(%):衡量基金在同等市场风险水平下的超额收益

注:图片来自智策基金投顾平台

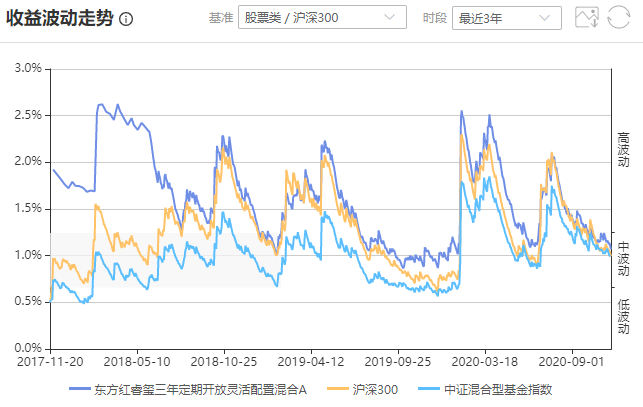

从近三年的收益波动走势看,该只基金大部分时间处于中波动状态,和基准持平,高于同类平均,这在区间最大回撤中也可以看出。

注:图片来自智策基金投顾平台

持股风格

从股票风格箱可以看出,基金持股风格较为分散,略微偏爱大盘股及价值和成长相对均衡的个股。

注:图片来自智策基金投顾平台

从因子暴露图中也可以得出,基金风格并不十分突出,略微偏好大盘股风格外,其他风格较为均衡。因此,基金受市场风格变化的影响较小。

注:图片来自智策基金投顾平台

写在最后

该基金属于高收益,高风险产品,收益尚可,风控不足,业绩波动较大。

适合风险偏好较高的客户,可以承受较大风险,博取较高收益。

交易策略以定投方式为优。

从近3年持有1年获利胜率看,胜率较高,适合长线投资。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国