【海通策略】寻找长坡——行业比较研究框架(荀玉根(金麒麟分析师)、吴信坤(金麒麟分析师))

来源:股市荀策

寻找长坡

——行业比较研究框架

1. 风格定位投资大方向

美股、港股、A股都存在典型的价值成长风格轮换特征,盈利决定风格。一般而言,美股大小盘的轮换周期为 3-6 年,港股周期是 2-5 年。A 股作为新兴市场,大小盘(大盘指数:上证50、中证100、申万大盘,小盘指数:创业板指、中证 1000、申万小盘)轮换周期更短,一般是2-3年。2009-2010年、2013-2015年A股成长胜出,2016-2018 年整体价值占优,2019年起风格回归成长,目前仍在这一过程中。市场风格的变化主要受经济基本面、相对估值、企业盈利、流动性四个因素的影响。经济基本面对风格有一定的影响,经济向好时往往更利价值股,但两者也出现过背离;相对估值变化是风格切换的价格表现,触及风格区间极值时易促成风格转变;由于企业盈利能力是决定股价涨跌的根本,故市场盈利趋势才是影响风格的核心变量,盈利趋势分化是风格切换的分水岭,例如16-17 年的价值占优以及18年的风格弱化均与盈利趋势的变动有关;流动性对风格的影响并不稳定,最典型的矛盾是 13 年与 17 年均出现利率上行、流动性下降,但市场风格在 13年是成长占优,在17年则是价值占优。

A股各行业集中度仍有上升空间,龙头效应愈发凸显。回顾美股09年至今长牛表现,龙头股价涨幅高企,远超美股中位数。截至20/06/19美股市值最高前10%公司市值占总市值78.8%。09/03/06至20/02/20间道琼斯工业指数涨幅达299%,美股市值前最大20只公司股价涨幅中位数为629%,市值最高前10%公司为421%,高于美股中位数50%。与美股发展路径类似,A股结构性差异已现。目前A股市值前10%公司市值占比为64.1%。考虑到2014 年沪港通开通,15年至今A股市值最大20只公司股价涨幅中位数为110%,市值最高前10%公司为100.4%,高于A股的中位数-0.77%,借鉴美股发展经验,未来A股资金将进一步向头部公司集中。从行业发展看,当前中国正处在产业结构转型期,自2010年起各行业加速集中,其中消费和周期性行业集中度明显提升,但对比美国,中美行业集中度仍然有较大差距。此外,在金融供给侧改革的背景下,机构配置权益比例将上升,机构投资更青睐低估值、大市值的企业,从而强化了龙头效应。借鉴韩国和中国台湾的历史经验,机构投资者占比的提升提高了龙头溢价。1997-2005年间韩国外资持股占比从9%升至23%期间,KOSPI200指数/KOSPI指数相对溢价从1.0提高到1.2,2003-2008年间中国台湾外资成交额占比从 13.8%升至30%时,台湾50指数相对于台湾加权指数溢价率在1 以上。

2.盈利估值匹配度分析

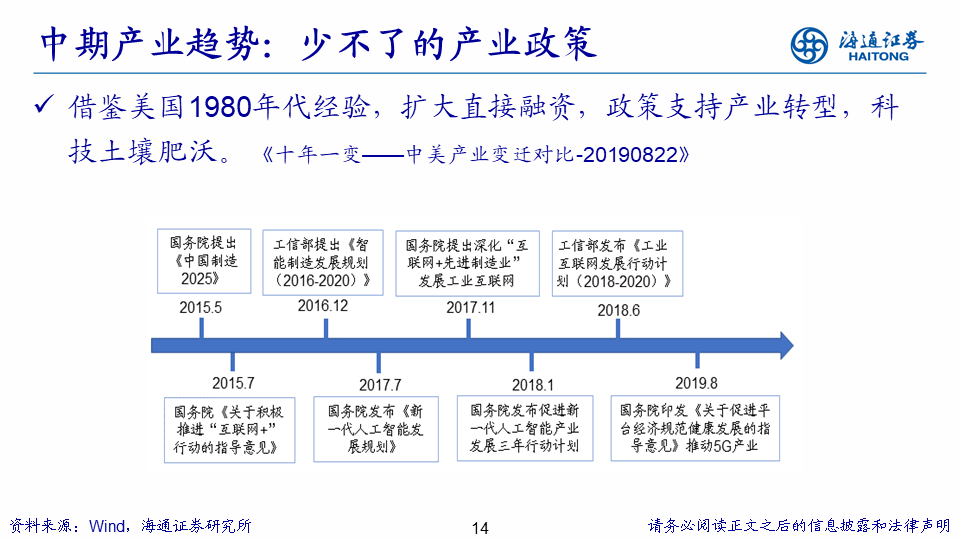

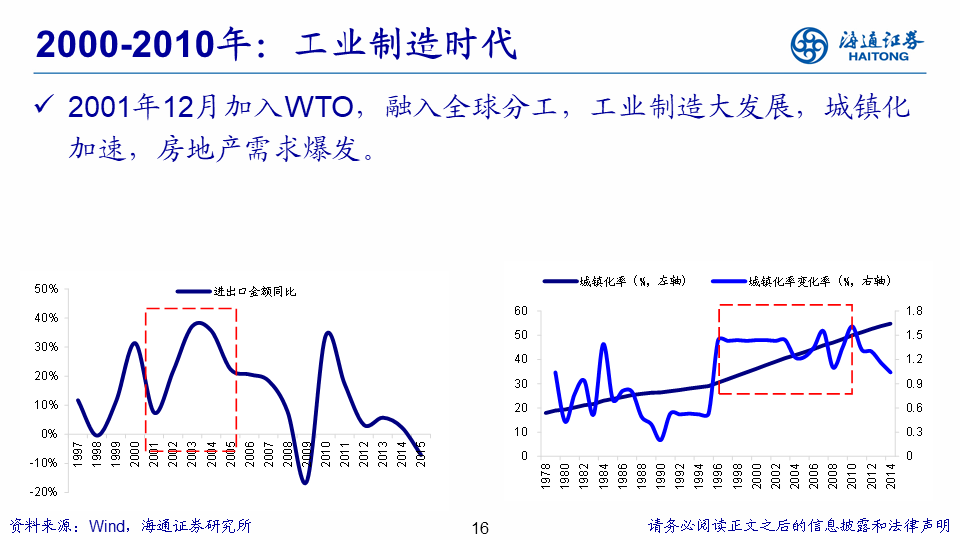

中长期产业趋势看人口、技术、政策。决定中长期产业发展趋势的核心变量主要有三个:第一,逃不开的人口周期,这是因为所有的行业和公司生产的产品需要被消费,人口结构会影响行业的需求,例如老龄化将提高医药产业需求;第二,挡不住的技术渗透,技术进步会改变行业生态,技术进步能够显著提升社会效率、改善生活水平,例如智能手机已经成为“人体外挂器官”;第三,少不了的产业政策,产业政策其实就对应柯布-道格拉斯函数中的系数alpha和beta,二者的大小决定了劳动和资本的配比关系,结合中国现实特征,产业政策能够对行业发展施加非常大的影响。借鉴1980年代的美国,产业政策对科技发展推动作用至关重要。回顾过去30年,我国每十年就会出现一轮产业结构的更替和变迁。1990-2000年,社会主义市场经济体制确立后,消费制造飞速发展。居民消费意识觉醒推动日用百货和家电先后崛起,城镇家庭平均每百户彩电数量从1990年59.05台上升至1999年111.57台。21世纪我国进入工业制造时代,加入WTO使我国开始分享全球化红利,城镇化率从2000年的36%升至2010年的50%,城镇化加速推动房地产产业链进入黄金期。2010年以来,中国经济步入由大变强阶段,居民服务类消费需求爆发,智能制造与消费升级成为主旋律,医疗保健、文娱教育等消费显著提升,先进制造业飞速发展。展望未来,消费升级和制造升级两个中长期产业趋势比较明确,中国人均收入提升将推动消费升级走向品牌化和服务化,随着5G乃至6G普及应用,信息化、智能化也将成为制造业的大势所趋。

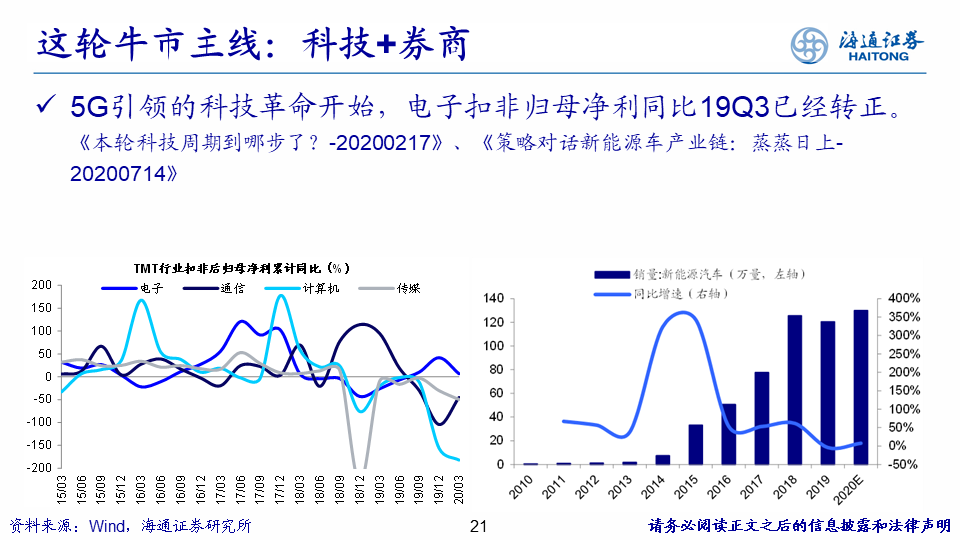

中短期行业比较注重盈利与估值匹配。《行业比较月报》是我们行业比较研究中重要数据合集,其分为产业链和价格链两大部分,产业链部分有投资链、消费链、出口链,价格链部分有石油链、农产品链、金融链,从不同的主线和视角出发,梳理各行业的核心变量,以跟踪行业的景气和盈利变化,该数据库每月中下旬外发。此外,我们通过构建PEG、PB-ROE框架来分析各板块的估值盈利匹配度。从PEG视角看,当前科技类如电子估值盈利匹配度较好;从PB-ROE历史分位的视角,国改板块及地产呈现出估值极低但基本面却相对稳定的估值盈利组合,即低PB对应稳定ROE。我们认为19/1/4开启的本轮转型升级牛市主线是科技+券商。科技基本面未来将更强,一方面在本轮5G引领的科技周期中,5G带来的技术革命正不断应用和推广,同时新基建落地将助力相关领域崛起,其中应重点关注新能源汽车和计算机。对于券商,我们强调金改将改变券商业态,当前中国产业结构升级目标类似美国,即大力发展科技产业,融资结构也将对标,然而美国券商 ROE13%、中国仅6%,我们认为金改最终将提高券商 ROE。

3.机构持仓及超涨分析

机构持仓与超额收益密切相关。参考历史,行业机构持仓持续上行期间,超额收益明显。白酒及TMT行业基金持仓占比持续上升时,其涨幅显著跑赢沪深300。但当基金重仓股超配时,基本面的冲击将明显影响行业的业绩表现。我们以行业基金持仓市值占比/沪深300中该行业市值占比判断基金超配情况,以行业收盘价/沪深300收盘价来判断行业获得超额收益的情况。例如12Q3白酒基金持仓市值占比是沪深300中白酒市值占比的2.53倍,超配达历史高点,白酒ROE(TTM,下同)达41.2%,后受塑化剂、禁酒令等冲击拖累白酒基本面,导致白酒大幅跑输。15Q1白酒基金持仓/沪深300占比降至历史最低0.44,ROE仅18.8%,此后基本面崛起带动白酒大幅跑赢沪深300。15Q1计算机超配处历史高位,基金持仓占比/沪深300占比达7.4,随后计算机基本面下滑,归母净利累计同比从15Q1 36.2%降至18Q4 -55.2%,同期ROE从10.9%降至3.7%,导致计算机大幅跑输沪深300。

辩证看待牛市主线和阶段性轮涨。牛市中轮涨通常源于前期分化严重,本质是均值回归的再平衡。例如12/12-15/6牛市中,14年10-12月金融地产大涨源于12年底至14Q3以TMT为代表的成长股涨幅较高、行业分化严重。我们以(行业涨幅前五均值-后五行业均值)/所有行业涨跌幅均值作为离散度指标,发现截至20年上半年(截至20200630,下同)本轮牛市分化严重:从年度看,2020年上半年离散度为7.9,高于2005-2019年均值3.2;从牛熊市看,19年1月至20年上半年行业间离散度2.8,高于此前三轮牛市。在7月初低估行业的轮涨行情后,从年度和牛市视角看行业离散度均出现均值回归,截至2020/08/20两个视角下行业离散度分别为2.6/2.1。前文我们提出这轮牛市主线是科技+券商,其他阶段性机会也要关注。三季度随着基本面修复的趋势逐步确认,以汽车家电为代表的早周期行业基本面回升更明显,四季度则重点关注地产银行等低估值板块。当前银行地产、石化煤炭等前期低估板块具备阶段性修复的机会。一方面我们预期下半年基本面将恢复至疫情前的正常水平,上市公司Q2/Q3/Q4三个季度单季净利润同比增速有望分别达-3%、13%、20%,全年A股净利同比有望达到0-5%,银行地产、石化煤炭的补涨需要宏观经济数据的支持,另一方面《国企改革三年行动方案(2020-2022年)》落地后,下半年国改进一步加速也将催化石化煤炭这类国企占比高的行业估值修复。

风险提示:向上超预期:疫情快速有效控制,国内改革大力推进;向下超预期:疫情传播不确定性增加,中美贸易关系恶化。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国