2021年龙头股依然强者恒强(少数派投资)

少数派投资

2020年四季度以后大市值龙头公司的走势非常靓丽,大市值公司不断上涨,很多大龙头白马创出历史新高。

不过也有很多人指出,2020年底热门的核心资产大放异彩,白酒、消费、新能源车、光伏等板块很多热门股涨幅惊人,市值比肩海外同行,但是收入和利润水平差距巨大,这种上涨更多是有估值提升带来,公募等机构资金抱团扎堆是主因,但提前预支了未来多年的业绩增长,风险也在累积,小心系统性风险。

到底该怎么判断呢?

本人认为:判断未来一年的股市涨跌大家并没有太多的合理依据,那大家怎么看待未来的行情呢?投资者可以把研究的视角转换到部分大市值龙头公司上,本文通过对资金增量的变化的研究,可以看出龙头公司依然强者恒强,同时投资者也要注重性价比。

无论是A股还是港股,2020年都是少数龙头的牛市。

我们拿港股市场做举例,根据海通策略研究统计,2019以来港股翻倍股共计190只左右,上涨公司家数占比约为31%,涨跌幅中位数为-22.6%,个股表现极度分化,少数龙头公司的牛市行情。

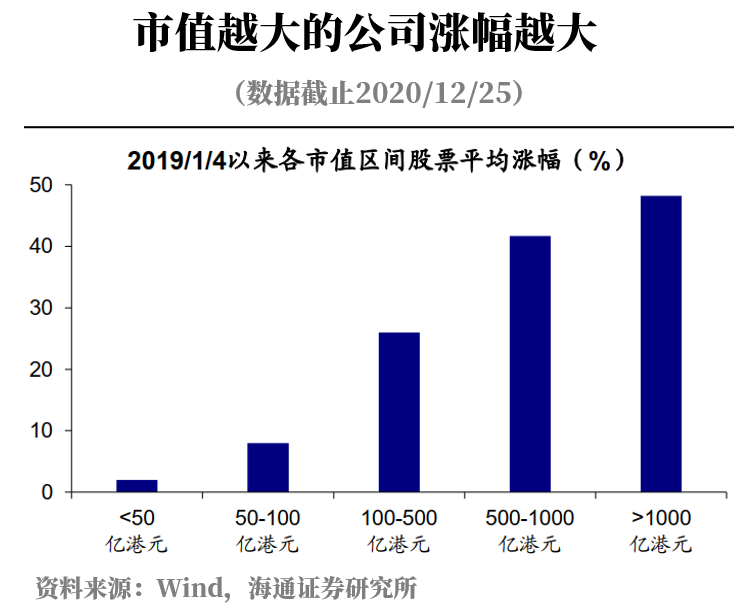

对全部港股按市值进行分组,我们发现市值越大的公司涨幅也越大。

2019/1/4-2020/12/25期间市值在50亿港元以下的公司平均涨幅为2.0%, 50-100亿港元的公司为8.0%,100-500 亿港元的公司为26.0%,500-1000亿港元的公司为41.7%, 1000 亿港元以上的公司为48.2%。

表明港股存在明显的龙头效应。进一步对比 Wind 一级行业市值最大前 5 家公司和行业的平均涨幅, 各行业龙头表现普遍优于行业整体。

机构资金的大幅增加以及龙头化配置是重要因素。今年以来公募基金发行规模超是历年以来发行规模最高的一年。随着本土机构不断发展、海外资金持续增配A股等因素支持下,2020年市场 “机构化”的趋势越发明显。而且大基金的头部化现象也越来越明显,业绩突出的头部机构获取的主动管理资产份额有提升的趋势。

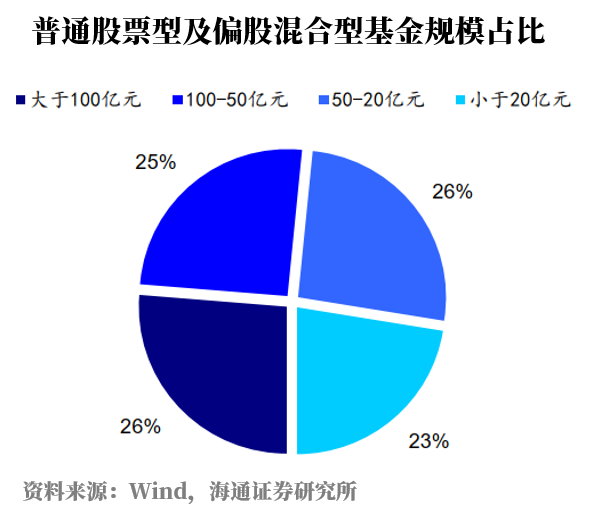

这次我们举例A股,海通研究所统计数据显示,截止2020年12月24日,普通股票型和偏股型公募基金共1614只,规模达到3.1万亿,其中规模超过100亿元的基金共有49只,规模总共8469亿元。从这个数据看,3%左右的基金数量,占据整体规模超过26%,头部现象确实明显。

2021年各类资金也会不断进入A股。

国信证券研究认为,2021年公募基金增量资金约为10500亿,而几家券商都认为北上资金会有2000多亿的水平,保险资金也会增加3500亿元以上。扣除掉IPO、增发、减持等因素,国信证券的统计数据为2021年资金净流入为7030亿元。

由于公募基金、外资、保险等机构依然是资金流入的主力,2021年我们依然要对头部的公募基金,外资和保险的配置偏好重视。

机构投资者更重视大市值公司的配置,近年来我国市值后50%成交占比持续下滑,已从2016年的33%下降至2020年的19%。借鉴海外经验,日本,韩国,美国,香港成熟市场中市值后50%,成交占比分别为4%,3%,2%和1%均处于较低水平,未来A股市值后50%成交占比还会继续下滑,已成为不可逆转的趋势。

上图可以看出,近些年开始我国部分行业集中度进入快速提升阶段,2015年底供给侧改革,进一步促进了部分消费和制造业行业集中度进一步提升。我国近些年来也加快新将科技创新作为国家发展的战略支撑。随着行业集中度提升和产业升级推进,龙头公司业绩表现更优异,也确实新经济优势最明显。

但投资者也要关注性价比。

“新经济”龙头公司长期看虽好,市盈率通常非常高,很多已经超过100X市盈率,未来能否持续多年高增长现在也很难看清,传统行业中一些行业集中度不断提高的公司近些年也走势很好,这些风险收益比高的方向是我们的选择。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国