来源:华盛通

12月15日,蓝月亮集团(06993)发布配发结果公告,发行7.47亿股,预期12月16日上市。

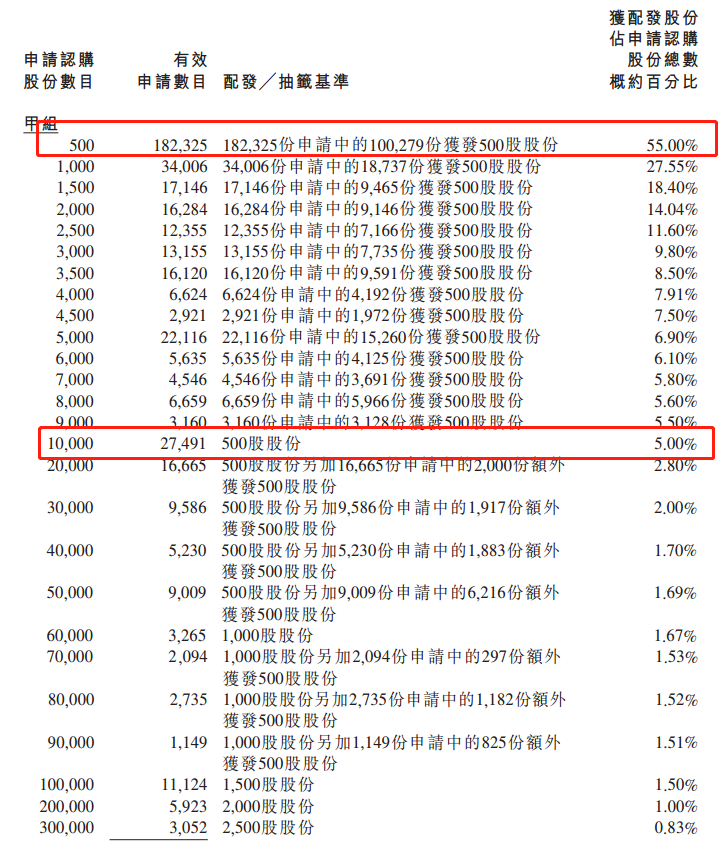

详细配发结果如下:

每股发行价定为13.16港元

发售价已确定为每股发售股份13.16港元,每手500股,所得款项净额估计约为95.76亿港元(假设超额配股权未获行使)。

公开发售获301.33倍认购,回拨至50%

根据香港公开发售初步提呈的香港发售股份获大幅超额认购。合共接获45.47万份根据香港公开发售提出的有效申请,认购合共225.13亿股香港发售股份,相当于根据香港公开发售初步可供认购香港发售股份总数7471.3万股约301.33倍。由于香港公开发售获超额认购(超过100倍),2.99亿股国际发售股份已由国际发售重新分配至香港公开发售。香港公开发售的发售股份最终数目为3.736亿股发售股份,相当于根据全球发售初步可供认购发售股份总数约50%(于任何超额配股权获行使前)。

一手中签率55%,申购20手稳获一手,乙头获配13-14手

国际发售获12倍认购

根据国际发售提呈发售的发售股份获超额认购,相当于根据国际发售初步可供认购发售股份总数约12倍。分配予国际发售的承配人的发售股份最终数目为3.736亿股发售股份,相当于根据全球发售初步可供认购发售股份总数约50%(于任何超额配股权获行使前)。

基于发售价每股13.16港元及基石投资协议,基石投资者已认购合共1.38亿股发售股份,相当于紧随全球发售及资本化发行完成后公司已发行股本约2.4%,并未计及因根据首次公开发售前购股权计划授出的购股权获行使而可能发行的任何股份;及全球发售的发售股份数目的18.5%,但于各情况下均假设超额配股权未获行使。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国